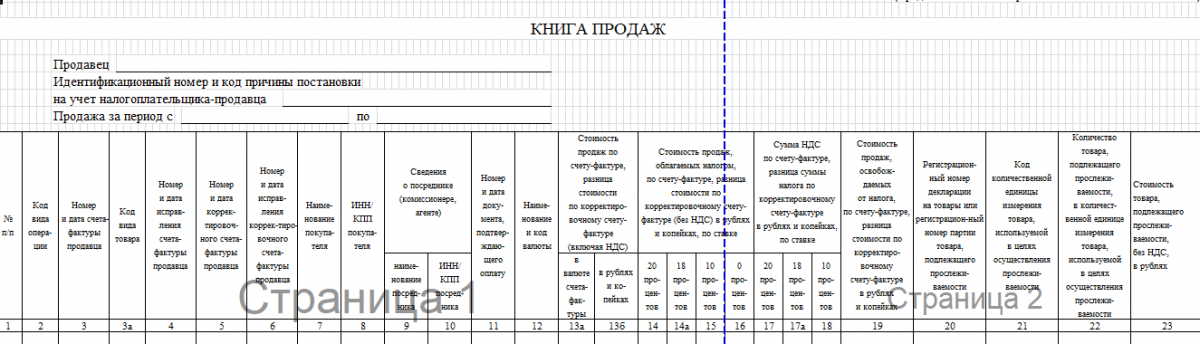

Книга продаж

Книга продаж 2022 года

По общему правилу при расчетах по НДС заполняется книга покупок (покупателем) и книга продаж (продавцом). Продавец – это ИП или организация.

Книга продаж оформляется в электронном виде (например, в программе 1С 8.3 Бухгалтерия) или на бумаге. В программе 1С книга продаж формируется в соответствии с Приказом ФНС от 08.06.2021 № ЕД-7-26/547@.

Скачать бланк книги продаж можно в начале данной статьи.

Для чего ведется книга продаж

Статья по теме: Книга продаж: проводки НДС ПодробнееКнига продаж оформляется в целях регистрации (п. 1 Правил ведения книги продаж, установленных Постановлением Правительства России от 26.12.2011 № 1137, далее – Правил):

- Чеков (аналогичной документации) – по п. 1 ст. 169.1 НК РФ.

- Счетов-фактур, контрольной ленты кассовой техники (ККТ), бланков БСО – при реализации работ, услуг, товаров, имущественных прав.

- Актов приема-передачи, приходных ордеров и иной первичной учетной документации по операциям, осуществленным на протяжении одного квартала или одного календарного месяца (ст. 9 ФЗ № 402 от 06.12.2011) – на основании ч. 1 п. 3 ст. 169 НК РФ, то есть при отсутствии счета-фактуры.

- Корректировочных счетов-фактур, выставленных продавцом, – после повышения стоимости услуг, цены товаров (работ).

В книге продаж также регистрируется и сводная документация по операциям, осуществленным на протяжении одного календарного месяца (квартала). Например, это касается кассовых отчетов (ч. 1 п. 3 ст. 169 НК РФ, Приказ Министерства финансов РФ № 256н от 31.12.2016, № 34н от 29.07.1998, ст. 9 ФЗ № 402 от 06.12.2011).

Когда и кем подписывается книга продаж

До 25-го числа месяца, следующего за предыдущим кварталом (налоговым периодом по НДС), книга продаж удостоверяется подписью (ст. 163 НК РФ, п. 22 Правил):

- ИП;

- руководителя фирмы (организации);

- их уполномоченными лицами.

На книге продаж также проставляется печать ИП (организации).

При составлении книги продаж в программе 1С она удостоверяется усиленной подписью ЭЦП руководителя компании (ИП).

Срок хранения

Книга продаж вместе с доп. листами хранится на протяжении 4 лет со дня последней записи.

Доп. листы заполняются в случае внесения необходимых корректировок в книгу продаж по истечении 1, 2, 3 или 4 квартала (налогового периода по НДС). В них вносятся данные из следующих документов:

- чека (аналогичного документа) на основании п. 1 ст. 169.1 НК РФ;

- счета-фактуры.

Доп. листы заполняются, если на протяжении налогового периода по НДС чек (счет-фактура) уже были внесены в книгу продаж до его (ее) изменения (п. 3 Правил).

Нюансы оформления книги продаж

Чтобы ИФНС РФ не оштрафовала по ст. 120 НК РФ за ошибки, допущенные при формировании книги продаж, необходимо иметь в виду нюансы ее заполнения. Так, в этом документе прописываются (п. 7 Правил):

- наименование организации (сокращенное/полное) на основании Устава или аналогичной учредительной документации (ст. 52 ГК РФ) или Ф. И. О. ИП (полностью);

- период – с 01.01.20ХХ по 31.03.20ХХ, с 01.04.20ХХ по 30.06.20ХХ, с 01.07.20ХХ по 30.09.20ХХ или с 01.10.20ХХ по 31.12.20ХХ;

- в графе 2 (далее – гр. 2) – код вида операции (КВО);

- в гр. 3а – код вида товара, указанный на сайте eec.eaeunion.org/comission/department/catr/ett/, эта графа заполняется по товарам, экспортированным из РФ в ЕАЭС;

- в гр. 11 – дата и номер кассового (товарного) чека, БСО или аналогичного документа, удостоверяющего оплату счета-фактуры;

- в гр. 12 – код и наименование валюты, приведенный код берется из Классификатора ОКВ;

- в гр. 13а – стоимость продаж, выраженная в иностранной валюте;

- гр. 14 – не заполняется в случае оформления чека (аналогичного документа) на основании 1 ст. 169.1 НК РФ;

- в гр. 17–18 – заносится и сумма НДС, рассчитанного в соответствии с п. 4 ст. 164 НК РФ;

- в гр. 19 – прописываются продажи, не подлежащие обложению НДС на основании ст. 145, 145.1 НК РФ;

- в гр. 21 – код берется из гр. 12 счета-фактуры.

По завершении налогового периода (квартала) в гр. 14–19 книги продаж заносятся итоги. Приведенные графы применяются при оформлении декларации по НДС.

Если у вас остались вопросы по заполнению книги продаж, в Готовом решении от «КонсультантПлюс» вы можете увидеть подробные правила заполнения документа. Получите пробный демодоступ к справочно-правовой системе бесплатно.

Скачать бесплатно бланк книги продаж образца 2022 г. можно здесь.

Нюансы отражения кодов операций

В гр. 2 таблицы книги продаж заносится код вида операции (далее – код операции, код). Перечень таких кодов приведен в Приказе ФНС РФ от 14.03.2016 № ММВ-7-3/136@.

Код 01

Код операции 01 считается основным кодом, заносимым в гр. 2 таблицы книги продаж (далее – таблицы). Так, он применяется при отражении операций по отгрузке товаров и в иных случаях, приведенных в Письме ФНС России от 20.09.2016 № СД-4-3/17657@.

При занесении в книгу продаж кода 01 в таблице также заполняются:

- графа 7;

- гр. 8;

- гр. 13б (13а – при операциях в евро, долларах и иной иностранной валюте);

- гр. 15, 14а, 14 – в соответствии со ставкой НДС;

- гр. 17–18 – в зависимости от ставки НДС.

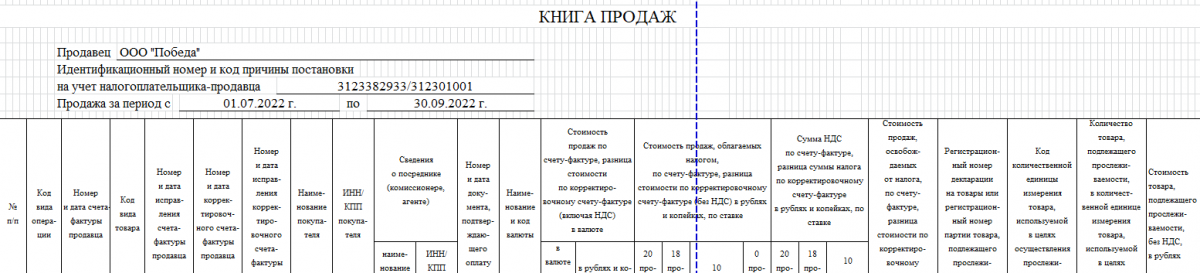

Пример: ООО «Победа» (ИНН/КПП 3123382933/ 312301001) отгрузило производителю растительного масла ООО «СМ Агро» (ИНН/КПП 3123363176/ 312301001) семена масличных культур (подсолнечника) по счету-фактуре № 15-0318-1000005328 от 30.07.2022 на общую сумму 77267,04 руб., включая НДС (10 %) в размере 7023,46 руб.

Образец правильного заполнения книги продаж в 2022 г. и по приведенному примеру можно скачать здесь.

Скачать образец заполнения книги продаж

Скачать образец заполнения книги продаж

КВО 02

Код 02 заносится в книгу продаж при указании в ней оплаты в счет (предоплаты) предстоящих работ, поставки товаров или оказания необходимых услуг. В таблице подлежат заполнению:

- графа 3;

- гр. 7;

- гр. 8;

- гр. 13а (13б);

- гр. 18, 17а или 17.

Пример: ОАО «Земля» перечислило АО «Мир» предоплату за предстоящую поставку семян кукурузы по счету-фактуре.

Код 9

Код ошибки «9» в графе 2 книге продаж означает, что аннулирование записей в разд. 9 декларации НДС (приложении № 1 к разд. 9 Приказа ФНС РФ № ММВ-7-3/558@ от 29.10.2014) было произведено с ошибками, а именно:

- Нет подпадающей под аннулирование записи по счету-фактуре.

- Указанный НДС, равный <0, превышает НДС, приведенный в подлежащей аннулированию записи по счету-фактуре.

КВО 18

Код 18 заносится в книгу продаж при оформлении (получении) корректировочного счета-фактуры. В приведенном счете-фактуре фиксируется снижение цены выполненных работ, оказанных услуг или отгруженных товаров.

При занесении продавцом в гр. 2 кода 18 в таблице оформляются:

- графа 3;

- гр. 7;

- гр. 8;

- гр. 13б или 13а;

- гр. 14 (14а, 15);

- гр. 17 (17а, 18).

При занесении покупателем в гр. 2 кода 18 в таблице заполняются:

- графа 3;

- гр. 5;

- гр. 7;

- гр. 8;

- гр. 13а или 13б;

- гр. 15, 14а или 14;

- гр. 17, 18 или 17а.

Пример: АО «Одуванчик» реализовало ОАО «Нарцисс» шоколадки по счету-фактуре. Спустя 1 мес. АО «Одуванчик» выставило ОАО «Нарцисс» счет-фактуру (корректировочный) на снижение стоимости продаж шоколадок и указало его в книге покупок с кодом 18.

Компания «Нарцисс» при получении от фирмы «Одуванчик» счета-фактуры (корректировочного) на снижение стоимости продаж шоколадок обязана внести сведения из такого документа в книгу продаж, а в гр. 2 таблицы указать код 18.

Код 21

Код 21 заносится в книгу продаж при осуществлении операций, облагаемых НДС по ставке 0 %. Данный код применяется и в случае отражения покупателем операций по восстановлению НДС – в соответствии с ч. 2, 3, 6–7 п. 3 ст. 170 НК РФ, ст. 171.1, п. 8 ст. 145 НК РФ.

При применении кода 21 в таблице заполняются:

- графа 3;

- гр. 7, 8 – в эти графы заносятся собственные реквизиты;

- гр. 13а или 13б;

- гр. 15, 14а, 14 или 16;

- гр. 17, 17а или 18.

Пример: Покупатель АО «Ирис» на основании договора поставки конфет перечислило продавцу ОАО «Искра» аванс в счет предстоящей поставки конфет. АО «Ирис» указал в книге покупок код 02 и зарегистрировал в ней полученный от ОАО «Искра» счет-фактуру на сумму аванса (п. 12 ст. 171, п. 9 ст. 172 НК РФ).

После принятия конфет на учет АО «Ирис» осуществляет восстановление НДС, принятого к вычету на основании авансового счета-фактуры. В таком случае АО «Ирис» заносит в гр. 2 код 21.

КВО 22

Продавец заносит код 22 в книгу покупок. Такое возможно при осуществлении операций:

- Приведенных в п. 6 ст. 172 НК РФ.

- По возврату авансовых платежей – на основании абз. 2 п. 5 ст. 171 НК РФ.

После занесения в книгу покупок кода 22 в собственной книге продаж продавец делает запись с кодом 02. Тогда восстановление НДС с аванса в книге продаж осуществляется в порядке, приведенном ниже.

Полученный продавцом аванс заносится в таблицу книги продаж:

- гр. 2 – код 02;

- гр. 3;

- гр. 7;

- гр. 8;

- гр. 11;

- гр. 13б (13а);

- гр. 17, 17а или 18.

Сведения о реализации у продавца заносятся в таблицу:

- гр. 2 – код 01;

- гр. 3;

- гр. 7;

- гр. 8;

- гр. 13а (13б);

- гр. 15, 14а или 14;

- гр. 17, 17а или 18.

Сведения о восстановлении НДС, принятого к вычету на основании авансового счета-фактуры, прописываются в таблице:

- гр. 2 – код 21;

- гр. 3;

- гр. 7;

- гр. 8;

- гр. 13б (13а);

- гр. 14, 14а или 15;

- гр. 17, 17а или 18.

КВО 26

В книгу продаж заносится код вида операций 26 в случае оформления продавцом первичной учетной документации, сводных документов или счетов-фактур. В таблице также должны быть заполнены:

- гр. 3;

- гр. 7;

- гр. 13а (13б);

- гр. 15, 14а или 14;

- гр. 17, 17а или 18.

Пример: Розничный магазин «Тюльпан» реализовал в июле 2022 г. лопаты покупателям (физлицам). При этом магазин оформил сводный документ с кодом 26. Этот документ был зарегистрирован в книге продаж «Тюльпан».

Итоги

Основные правила применения книги продаж таковы:

- При расчетах по НДС продавец обязан вести книгу продаж (на бумажном носителе или в программе 1С 8.3 Бухгалтерия).

- Книга продаж удостоверяется подписью продавца (электронная –подписью ЭЦП) до 25-го числа месяца, следующего за предыдущим налоговым периодом по НДС.

- В гр. 2 таблицы книги продаж должен быть указан соответствующий код вида операций.

- Срок хранения книги продаж вместе с доп. листами – как минимум 4 года со дня последней записи.

Скачать бланк книги продаж

Скачать бланк книги продаж