Декларация по водному налогу - образец заполнения и бланк

Куда и как следует представлять налоговую декларацию по водному налогу

Крупнейшие налогоплательщики (ст. 83 НК РФ) сдают налоговую декларацию по водному налогу в ИФНС основной регистрации, указанной в учредительных документах.

Остальные водопользователи отчитываются в ИФНС по месту нахождения водного объекта. Если же на территории одного субъекта РФ располагается несколько водных объектов плательщика водного налога, то он может отчитываться;

- в налоговую инспекцию по месту основной регистрации;

- согласовать с УФНС место по нахождению одного из водных объектов.

Способ предоставления отчетности может выбирать только водопользователь, чья среднесписочная численность персонала не превышает 100 человек. Он может выбрать, предоставлять отчет на бумажном носителе или в электронном виде. При численности свыше 100 человек по общепринятому правилу для всех категорий налогоплательщиков (ст. 80 НК РФ) налоговые отчеты в ИФНС предоставляются только в электронном виде.

Форма и параметры заполнения декларации утверждены Приказом ФНС России от 09.11.2015 № ММВ-7-3/497.

Как отразить в учете организации начисление и уплату водного налога за II квартал 2023 г., если в организации не установлен прибор учета для измерения количества водных ресурсов, забранных из водного объекта? Ответ на этот вопрос есть в «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ. Это бесплатно.

Сроки представления декларации по водному налогу с 2023 года

Для расчетов и уплаты налога установлен квартальный период. В соответствии с новыми правилами уплаты налогов и предоставления налоговых деклараций, вступившими в силу с 01.01.23 (п. 1 ст. 333.15 НК РФ в редакции № 263-ФЗ от 17.07.22), срок предоставления декларации по водному налогу – до 25-го числа месяца, следующего по окончании квартала отчета. Уплатить налог следует не позднее 28-го числа этого же месяца.

Ставки водного налога в 2023 году

На величину водного налога влияют следующие основные факторы:

- цель водопользования и его экономическая сущность;

- географическое расположение водного объекта на территории РФ;

- наличие приборов для учета объемов водопользования;

- соблюдение базовых (указанных в лицензии) норм водопользования.

Различают два основных тарифа по водозабору.

Первый, когда водозабор осуществляется для населения. Тариф единый для всех категорий налогоплательщиков независимо от географического положения водного объекта, во всех субъектах РФ – 246 р. / 1000 куб. м.

Второй применяется для забора воды с поверхности водных объектов или из подземных источников.

Определяется размер водного налога по следующей формуле:

Налог = Налоговая база × Базовый тариф × Ки × Кп

Налоговая база – это объем выбранной воды или сплава древесины за квартал. При прочих видах использования водных объектов – объем акватории пользования за квартал.

Базовый тариф указан в пункте 3 ст. 333.12 НК РФ.

Ки – коэффициент индексации – на 2023 год установлен единый для всех видов водопользования в размере 3,52.

Кп – повышающий коэффициент. Принимает значения:

- 5 – применяется к суммам, превышающим базовую норму водозабора;

- 10 – к коммерческому водозабору из скважин;

- 1,1 – дополнительный Кп – применяется ко всем вышеуказанным, если у водопользователя нет приборов учета. Могут использоваться и базовые нормативы, установленные региональным законодательством.

Суммы налога рассчитываются и уплачиваются в рублях.

Если в лицензии указан годовой лимит водозабора, квартальный объем рассчитывается в пределах ¼ годового объема.

Базовые тарифы различаются в зависимости от географического расположения объекта. Например, размеры тарифов с учетом Ки и Кп:

- из поверхностных и подземных вод

- из морских вод

- для водосплава древесины

- для других целей

Рассмотрим вариант расчета водного налога за I квартал 2023 года.

Рассмотрим вариант расчета водного налога за I квартал 2023 года.

ООО «Квант» выбирает воду для нужд компании из подземной скважины, то есть для некоммерческих целей, код 3 (Приложение № 5 к приказу № ММВ-7-3/497). Предприятие осуществляет деятельность в Северо-Кавказском регионе, водный объект – река Кубань. Базовый тариф в данном регионе – 570 р. за 1000 куб. м. (см. рис. 1). По лицензии норма годового объема забора воды – 60 000 куб. м. В I квартале предприятие выбрало воды сверх квартального лимита (60 000 / 4 = 15 000) – 17 000 куб. м, то есть сверх нормы было использовано 2 000 куб. м.

В 2023 году коэффициент индексации – 3,52.

Коэффициент за превышение лимита – 5.

Рассчитываем налог:

- по лимиту – 15 000 куб. м × 570 р. × 3,52 = 30 096 р.;

- сверх лимита – 570 р. × 5 = 2 850 р. (ставка превышения);

- налог на превышение лимита – 2 000 куб. м × 2 850 р. × 3,52 = 20 064 р.

Итого за I квартал 2023 года ООО «Квант» должно уплатить в бюджет до 28 апреля 30 096 р. + 20 064 р. = 50 160 р.

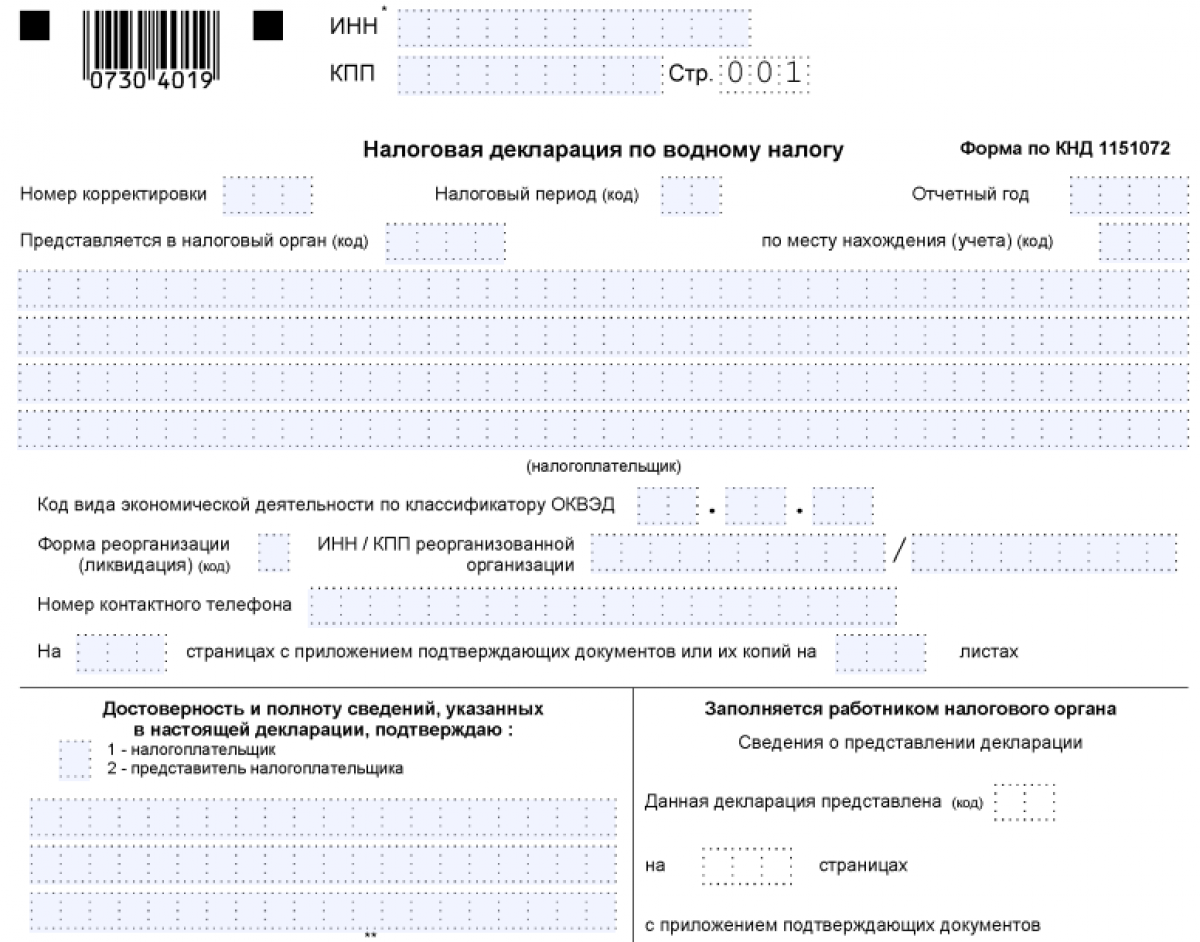

Бланк налоговой декларации по водному налогу можно скачать здесь:

По данным из приведенного примера посмотрим, какие сведения должно указать ООО «Квант» за I квартал 2023 года.

Правила заполнения

Порядок заполнения также обозначен Приказом № ММВ-7-3/497. При заполнении бумажной формы важно учитывать следующее:

- заполняется только черными, фиолетовыми или синими чернилами или шариковой ручкой;

- запрещаются любые исправления или использование текстовых корректоров;

- буквы и цифры не должны выступать за границы граф;

- листы нельзя скреплять скрепками или скобами и заполнять с двух сторон.

Поскольку для исчисления водного налога налоговым периодом является квартал, декларация по водному налогу заполняется объемами и налогом только за отчетный квартал, а не нарастающим итогом за год.

Порядок заполнения декларации по водному налогу

Итоги

В заключение напомним некоторые сложные моменты для водопользователей, которые используют водный объект по лицензии, а значит, обязаны ежеквартально отправлять декларацию по водному налогу в ИФНС.

- Если срок лицензии истекает, определитесь, попадает ли в настоящее время использование водного объекта под лицензирование или нет. Если деятельность не лицензируется, заключается договор с конкретными платежами и необходимость уплачивать налог и отчитываться в ИФНС отпадает.

- Выясните, какие нормы и тарифы по водным объектам установлены региональными законодательными актами, чтобы не переплачивать налоговые суммы.

- При использовании нескольких водных объектов в рамках одного субъекта РФ можно выбрать ИФНС, наиболее удобную для сдачи отчетности.

- Автоматизируйте формирование и сдачу декларации, так как все современные программные средства снабжены удобным сервисом и напоминаниями о сроках сдачи.

В любом случае всю актуальную и полезную информацию о налоговом и бухгалтерском учете вы сможете найти на нашем сайте и всегда получить грамотную консультацию наших специалистов.

Скачать бланк

Скачать бланк