Декларация НДС для УСН за 2 квартал 2026 года

Кто сдает декларацию за 2 кв. 2026 г.

Лица, которые платят НДС, должны ежеквартально в электронном виде сдавать декларацию (КНД 1151001) в ИФНС по месту своего учета. Это обязанность плательщиков НДС, неисполнение которой влечет негативные последствия, а именно:

- за несдачу штрафуют по ст. 119 НК;

- при несдаче на протяжении 10 дней со дня обнаружения ИФНС факта нарушения, согласно п. 3 ст. 76 НК, могут поднять вопрос о приостановке операций по банковским счетам;

- предоставление декларации на бумаге расценивается как несдача со всеми вытекающими.

С 2025 г. ИП, юрлица на УСН признаются плательщиками НДС, но платят налог не всегда. В 2026 году обязанность по уплате образуется тогда, когда совокупный доход становится выше 20 млн р. При доходе ниже 20 млн они автоматически высвобождаются от уплаты.

Случаи высвобождения от НДС перечислены в ст. 145 НК. Облагаемые и необлагаемые операции обозначены ст. 146, 149 НК!

Обобщая нормы НК, перечислим группы лиц, которые должны и не должны платить НДС и сдавать декларацию (КНД 1151001), в таблице:

|

Кто платит и сдает ф. КНД 1151001 |

Кто не платит и не сдает ф. КНД 1151001 |

|

|

ФНС разъясняет, когда возникает обязанность по уплате НДС и когда не возникает, в п. 1 и 2 Методических рекомендаций (см. письмо ведомства № СД-4-3/11815@ от 17.10.2024)!

Какую форму декларации и как нужно заполнять за 2 кв. 2026 г.

Начиная с 1 кв. 2026 г. заполнять следует форму (КНД 1151001), утв. Приказом ФНС № ЕД-7-3/989@ от 05.11.2024. Она включает титул, 12 разделов. Этим же распоряжением введен электронный формат с порядком заполнения.

Обновленная декларация претерпела значительные изменения, которые, помимо прочего, касаются новых ставок, предназначенных для упрощенцев – плательщиков НДС. Для этих сниженных ставок добавили новые строки:

|

Новые строки декларации 2025 г. для сниженных ставок |

||

|

Разд. 3 |

Разд. 9 (7 и 5 %) |

Прил. 1 к Разд. 9 (7 и 5 %) |

|

021 (7 %), 022 (5 %), 033 (7/107), 034 (5/105) |

181, 182, 211, 212, 241, 242, 271, 272 |

031, 032, 061, 062, 261, 262, 291, 292, 321, 322, 351, 352 |

Особенности заполнения ф. КНД 1151001

Формируя состав декларации НДС за 2 квартал УСН, исходить следует из порядка заполнения, представленного Прил. 2 к Приказу № ЕД-7-3/989@. Обобщая требования данного порядка, обращаем внимание на то, что именно, когда и кто должен заполнять:

1. Титул, Разд. 1 и 3 заполняют все плательщики, причем:

- Прил. 1 к Разд. 3 – когда нужно восстановить НДС в соответствии со ст. 171.1 НК за закончившийся календарный год (предшествующие кал. годы);

- Прил. 2 к Разд. 3 – только зарубежные организации с подразделениями в РФ.

2. Разд. 2 предназначен для налоговых агентов.

3. Разд. 4 – для операций с НДС 0 %, которые подтверждаются документами.

4. Разд. 5 заполняют, если есть подтверждение права на вычет по операциям с НДС 0 % из Разд. 4.

5. Разд. 6 заполняют, если нет подтверждения по операциям с нулевым НДС либо речь идет о не подтвержденных вовремя операциях с ЕАЭС.

6. Разд. 7 заполняют при наличии необлагаемых и освобожденных от НДС операций, а также при реализациях вне РФ, предоплате товара, работы, услуги с производственным циклом больше 6 мес.

7. Разд. 8 – если есть право на вычет за прошедший период (по данным из книги покупок).

Напоминаем:

На УСН принять НДС к вычету можно только при использовании ставки 10, 22 %.

На НДС 5 и 7 % сделать это невозможно. Но, как исключение, применять вычет и отображать его в декларации при использовании сниженных ставок можно в отдельных случаях:

- когда возвращается аванс по расторгнутому (измененному) с договору с покупателем;

- если покупатель отказался от товара (услуг, работ), возвращает его обратно;

- если речь идет об отгрузке в счет перечисленного покупателем аванса;

- если снижена стоимость отгруженной продукции (услуг, работ).

8. Прил. 1 к Разд. 8 – если в книгу покупок вносились изменения по окончании периода, за который предоставляется декларация (по данным дополнительных листов книги).

9. Разд. 9 заполняют всегда, когда исчисляется НДС (по данным книги продаж).

10. Прил. 1 к Разд. 9 – только если в книгу продаж внесли изменения за закончившийся период (по данным дополнительных листов этой книги).

11. Разд. 10 предназначен для посредников (при выставлении счетов в рамках договоров комиссии, транспортной экспедиции либо агентских), информации о выставленных счетах. Разд. 11 также заполняется в идентичных ситуациях, но по информации о полученных счетах.

12. Разд. 12 заполняют лица, выставлявшие счета-фактуры в случаях, обозначенных п. 5 ст. 173 НК (освобожденные от платежей НДС и т. п.).

Упрощенцы обычно при получении авансов в счет предстоящих отгрузок заполняют титул и четыре раздела (1, 3, 8, 9). Остальные составные части добавляют при необходимости, когда есть сведения. Те, кто использует 10 и 20 %, заполняют форму так же, как ее заполняют на общем режиме. В нулевую декларацию включают титул с первым разделом.

Как при УСН заполнить декларацию по НДС, разъяснили эксперты «КонсультантПлюс». Если у вас нет регистрации в справочно-правовой системе, получите демодоступ и бесплатно переходите в Готовое решение.

Образец – как заполнять декларацию по НДС за 2 кв. 2026 г.

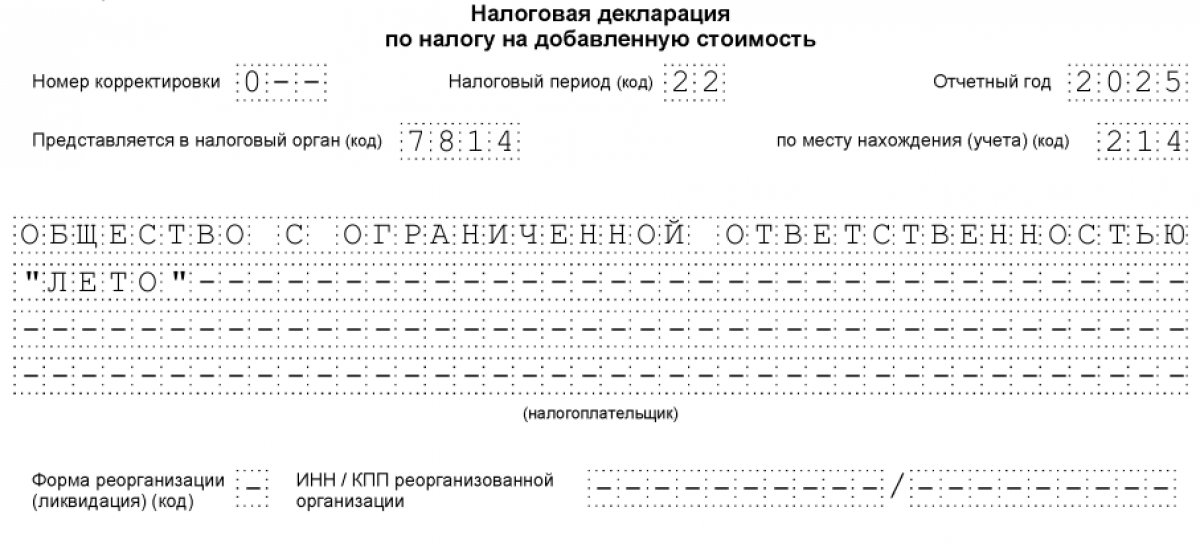

В предложенном образце показано, что именно заполнять в титуле и разделах 1, 3, 9 при реализации без предоплаты, использованы условные данные.

Допустим, компания «Лето» (плательщик НДС 5 %) во втором квартале 2026-го:

1. Отгрузила 13.05.2026 продукцию покупателю (ООО «Стиль») стоимостью 31 500 000 р. (НДС – 1 500 000). Плата за продукцию перечислена сразу (без аванса). В книге продаж при этом зафиксирован счет-фактура № 1 от 13.05.2026.

2. Закупила 19.05.2026 товары на сумму 12 000 000 р. (НДС – 2 000 000). Принять к вычету «входной» налог она не вправе, т. к. использует 5 %. Поэтому в декларации (разд. 8) его и счет по нему не отображают.

Титул:

- ООО «Лето» (ИНН – 10 цифр, КПП – 9 цифр);

- № корректировки – 0;

- код периода – 22, отчет. год – 2026;

- код ИФНС – 7814, а по месту нахождения – 214;

- телефон, число страниц, проч.

Продолжение:

Продолжение:

- Код налогоплательщика – 1;

- Ф. И. О. – Колосов Леонид Зиновьевич;

- подпись, дата – 15.07.2026.

1. Раздел 1:

1. Раздел 1:

- ОКТМО из 8 цифр;

- КБК для НДС – 18210301000011000110;

- налог к уплате (с. 040) – 1 500 000.

Продолжение:

Продолжение:

- Не является стороной СЗПК (с. 085) – код 2.

2. Раздел 3:

2. Раздел 3:

- Налоговая база – 30 000 000, сумма НДС, рассчитанная по ставке 5 %, – 1 500 000 (с. 22).

Продолжение:

Продолжение:

- Общая сумма исчисленного НДС – 1 500 000 (с. 118), а в завершение – итоговая сумма налога, подлежащего уплате по третьему разделу 1 500 0000 (с. 200).

Завершение раздела:

Завершение раздела:

Как выглядит заполнение декларации в формате PDF на примере титула, разделов 1 и 3, можно посмотреть тут:

Как выглядит заполнение декларации в формате PDF на примере титула, разделов 1 и 3, можно посмотреть тут:

Скачать образец заполнения Титула, Раздела 1 и 3

Скачать образец заполнения Титула, Раздела 1 и 3

3. Раздел 9:

- Порядковый № – 1 (с. 05);

- код вида операции – «01» (с. 010);

- № счета компании «Лето» (продавца) – «1» (с. 020);

- дата счета-фактуры – 13.05.2026;

- ИНН / КПП ООО «Стиль» (внизу);

- стоимость продаж с налогом – 31 500 000 (с. 160);

- стоимость продаж без налога – 30 000 000 (с. 182);

- сумма налога по ставке 5 % – 1 500 000 (с. 212);

- итоговая стоимость реализаций по книге продаж, но без НДС 5 % – 30 000 000 (с. 242);

- итоговая сумма налога по книге продаж – 1 500 000 (с. 272).

Итоги

За 2 кв. 2026 г. ИП, юрлица на УСН должны заполнять форму из Приказа ФНС № ЕД-7-3/989@ от 05.11.2024. Основной состав декларации для них – титул, разделы 1, 3, 8 и 9, остальные части добавляют при наличии данных. Сдать ее нужно до 27.07.2026 в свою налоговую, обязательно в электронном виде.