Заявление о ввозе и уплате косвенных налогов

Общие понятия

Заявление по косвенным налогам – документ, который составляется при ввозе продукции из государств, состоящих в ЕАЭС (Белоруссии, Армении, Киргизии и Казахстана). Это заявление служит подтверждением как внесения косвенного налога, так и самого факта импорта товаров в Российскую Федерацию из стран – участников Евразийского экономического союза. Документ предоставляется в контролирующий орган одновременно с декларацией по уплате косвенных налогов.

Об особенностях НДС на импорт из стран, не входящих в ЕАЭС, читайте в Готовом решении от «КонсультантПлюс». Если у вас еще нет регистрации в системе, оформите демодоступ бесплатно.

Сроки подачи заявления по косвенным налогам – не позднее 20-го числа, следующего за месяцем, в котором ввозимые товары из стран ЕАЭС были оприходованы.

Назначение документа – засвидетельствование факта уплаты косвенных налогов, а также информирование налоговой службы страны, из которой был ввезен товар.

Форма заявления

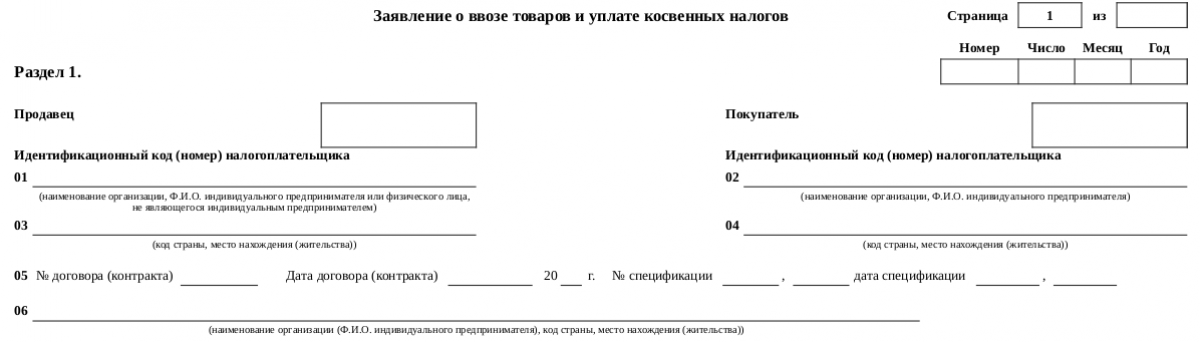

Бланк документа состоит из 3 разделов и 1 приложения. Первую часть заполняют все покупатели, осуществляющие выплаты по косвенным налогам. Вторая часть заполняется сотрудниками налоговой инспекции, получившими заявление. В ней ставится отметка о регистрации документа.

Третья часть заполняется в случаях, перечисленных в пункте 4 «Правил заполнения по косвенным налогам» (покупка товара через посредника, при ввозе товара из одной страны – участницы ЕАЭС в другую, если продавец является налогоплательщиком государства, не состоящего в Евразийском экономическом союзе). Приложение к заявлению о ввозе и уплате косвенных налогов заполняют, если количество сторон, задействованных в процессе поставки товаров, более 3.

Основные аспекты заполнения

Для каждого контракта на поставку необходимо оформить отдельное заявление. Однако, если в течение месяца по одному договору было ввезено несколько партий товара (было оформлено несколько товарных накладных, спецификаций к договору и других сопроводительных документов), сведения о них можно внести в одно заявление.

Примечание: заявление об уплате косвенных налогов можно заполнить в программе, разработанной для экспортеров. Ее можно скачать на сайте ФНС.

Раздел № 1

В разделе отражаются данные о сторонах, участвующих в сделке: импортере и экспортере товара. Кроме того, здесь приводится информация о соглашении, служащем основанием для ввоза продукции.

Далее рассмотрим построчно, как заполнить заявление о косвенных налогах при импорте продукции (шапка раздела 1):

- Информация о продавце указывается в стр. «Продавец» (идентификационный код), стр. 01 (название организации или Ф. И. О. поставщика) и строке 03 (код страны, из которой осуществляется ввоз товара, и адрес организации-поставщика).

- Покупатель заполняет свой ИНН в соответствующей графе, в стр. 02 и 04 указывается наименование организации или Ф. И. О. индивидуального предпринимателя, код РФ (643), а также юридический адрес (место жительства).

- Стр. 05 – №, дата договора поставки, а также всех приложений-спецификаций к нему.

- Стр. 06, 07 – данные вносятся, когда импорт товара осуществляется через третью сторону.

- В соответствующих ячейках делается пометка «Х», если товар был приобретен по договору лизинга или переработки давальческого сырья или у физ. лица без статуса индивидуального предпринимателя.

Расшифровка табличной части раздела 1:

Заполнение раздела 3

Данный раздел заполняется только в случаях, прописанных в пункте 4 «Правил заполнения». Далее рассмотрим особенности заполнения в зависимости от ситуации:

- Товар был ввезен на территорию РФ через организацию-посредника. В этом случае в строке «Продавец, доверитель, принципал» необходимо указать идентификационный код продавца, который привлек посредника. В графах 08 и 10 указывается наименование продавца, его адрес и код страны-импортера. В стр. 09 и 11 вносятся сведения о посреднике, участвующем в сделке. Стр. 12 – номер и дата договора, заключенного между посредником и продавцом.

- Товар был куплен в стране – участнице ЕАЭС у продавца, который не является ее резидентом. В стр. 08 и 10 указывается информация о продавце – резиденте государства из ЕАЭС, а в 09 и 11 – сведения о продавце-нерезиденте, у которого был куплен товар. Стр. 12 – информация о договоре между продавцом – резидентом страны из ЕАЭС и организацией-нерезидентом, у которой покупатель приобрел товар.

- В заявлении об уплате косвенных налогов, в разделе 1, указана страна продавца, входящая в ЕАЭС, но фактическое место реализации товаров находится на территории другого государства – члена ЕАЭС. Стр. «Продавец, комитент, доверитель, принципал», а также стр. 08 и 10 – информация о продавце и стране, откуда импортируется товар. Строки 09, 11 и «Покупатель, комиссионер, поверенный, агент» – сведения об организации-продавце, продавшей товар покупателю. Строка 12 – информация о договоре между первоначальным продавцом и продавцом, у которого был приобретен товар.

Приложение к заявлению о ввозе товаров и уплате косвенных налогов заполняется, если в процессе купли-продажи участвует более 3 лиц. В этом случае необходимо раскрыть всю цепочку договоров между продавцами и покупателем (включая спецификации).

ИТОГИ

При ввозе товаров из Армении, Казахстана, Киргизии или Беларуси заполняется заявление об уплате косвенных налогов. Данный документ служит подтверждением факта уплаты налогового сбора, а также свидетельствует об импорте товарной продукции из государств, являющихся членами Евразийского экономического союза. Заявление содержит 3 раздела и Приложение, плательщику налога обязателен к заполнению только 1-й, остальные формируются при определенных условиях, прописанных в правилах заполнения. 2-й раздел заполняет налоговая служба после проверки данных.