Договор между юридическим лицом и самозанятым

Особенности сотрудничества самозанятых с юридическими лицами

Лица, входящие в данную категорию, имеют право сотрудничать с физлицами, ИП и организациями. Но здесь есть некоторые нюансы. Заключать стандартный трудовой договор между юридическим лицом и самозанятым физлицом не рационально, так как полученный гражданином доход будет облагаться НДФЛ по ставке 13% и работодателю придется уплачивать за него страховые взносы.

Выгодное сотрудничество юрлиц с самозанятыми возможно только на основании гражданско-правовых договоров. Самозанятое лицо самостоятельно уплачивает налог на профдоход (НПД) по ставке 6%, указывая в мобильном приложении "Мой налог" сумму дохода, а организации не нужно платить за него никакие налоги и взносы.

Какое значение имеет заключение договора для исполнителя и заказчика

Для сторон сделки письменный договор не всегда является обязательным документом, но его составление принесет немалую пользу. В соглашении будут прописаны все условия, на основании которых оказываются услуги, выполняются работы или реализуются товары. Самозанятые теперь имеют официальный статус, поэтому у них появится возможность отстаивать свои права в судебных инстанциях, если заказчик не выполнит условия договора.

Руководству организации выгоднее заключить договор юрлица с самозанятым, чем нанимать штатных работников. За нанятых сотрудников придется перечислять НДФЛ и платить страховые взносы, сдавать отчетность в ИФНС, в то время как самозанятые исполнители будут самостоятельно платить НПД со своего дохода. Также работодателю не придется оформлять и оплачивать работнику соцпакет и предоставлять ему оборудованное рабочее место. Деньги будут перечисляться только за реально оказанные услуги, приобретенный товар. Только нельзя забывать, что если самозанятый выполняет именно трудовую функцию, при которой ему назначается определенный объем работы, устанавливается четкий график работы, вас могут заподозрить в нарушении прав работников, и подмене трудового договора договором с самозанятым.

Статья по теме: Подмена трудовых отношений самозанятостью (НПД) Работодателям выгоднее нанимать самозанятых по ГПД, чем набирать работников по трудовым соглашениям. В этом случае нередко бывает подмена трудовых отношений самозанятыми. При выявлении признаков подмены трудовых отношений ФНС проводит проверочные мероприятия работодателей, не соблюдающих закон. Что понимают под переквалификацией отношений с самозанятым в трудовые и как этого избежать, рассказано ниже в статье. ПодробнееЕще один важный момент: под профессиональный доход не подпадает вознаграждение, полученное самозанятым в рамках ГПХ-соглашения от настоящего или от бывшего работодателя, с которым трудовые отношения расторгнуты менее 2-х лет назад. Поэтому, нужно быть очень внимательными при заключении договоров ГПХ с бывшими сотрудниками-самозанятыми – если с момента их увольнения не прошло 2-х лет, вознаграждение по такому договору будет облагаться НДФЛ и страхвзносами, а не налогом на профдоход. Заключать с бывшими и нынешними сотрудниками соглашения в рамках НПД закон прямо запрещает.

Обязательно ли составлять договор ГПХ в письменной форме?

Когда второй стороной сделки (заказчиком) выступает юридическое лицо – договор самозанятого с организацией можно заключить в простой письменной форме (если для совершения сделки не требуется нотариальное оформление). При этом ГК РФ прямо не утверждает, что соглашения, заключенные в устной форме, однозначно недействительны. Но если стороны не подпишут договор, одна из них сможет безнаказанно нарушить взятые на себя устно обязательства. Доказать этот факт в судебном порядке будет очень сложно.

Заключение соглашения в письменной форме позволит правильно оформить бухгалтерскую и налоговую отчетность. Заказчик получит на руки чек, сформированный исполнителем в специальном приложении, и с его помощью сможет подтвердить понесенные расходы.

Статья по теме: Чек должен выписываться действующим плательщиком НПД ПодробнееПри составлении договора самозанятого с юрлицом необходимо избегать формулировок, которые позволят переквалифицировать его в трудовой договор. Помимо стандартных условий в документ можно включить дополнительную ответственность для самозанятого лица. К примеру, штраф за невыдачу чека работодателю или предоставление недостоверных сведений о налоговом статусе плательщика НПД.

Условия договора с самозанятым лицом аналогичны условиям, предусмотренным для обычных договоров ГПХ, в зависимости от их вида, но при этом необходимо включать особые условия о статусе самозанятого и порядке обложения его дохода налогом и страхвзносами. Договор может предусматривать выполнение самозанятым конкретной работы (оказание услуги), или продажу товара, передачу в аренду имущества.

Об особенностях применения налогового режима НПД читайте готовое решение КонсультантПлюс. Если у вас еще нет доступа к системе КонсультантПлюс, вы можете оформить бесплатный пробный доступ на 2 дня.

Структура договора с самозанятым

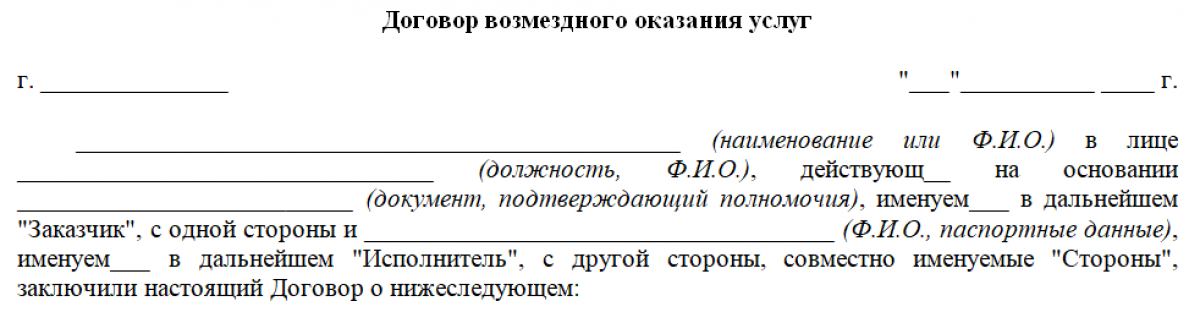

Договор самозанятого с юрлицом имеет обычную структуру и включает:

-

название (например, «Договор об оказании услуг»), присвоенный номер, дату и место составления. Далее отображают сведения о сторонах соглашения, где указывается налоговый статус исполнителя – плательщик НПД;

-

обязательный раздел «Предмет договора». Здесь следует указать, какие исполнитель обязуется оказать услуги, (выполнить работы и т.п.) их объем и т.д.;

-

права и обязанности сторон, ответственность сторон в случае нарушения договора;

-

порядок сдачи-приемки выполненной работы (оказанной услуги), необходимость подписания акта и т.п;

-

раздел «Порядок оплаты» (общая стоимость договора, условие о порядке оплаты исполнителю – поэтапно, единовременно, размер платежей и т.д.);

-

необходимо прописать срок действия договора, когда исполнитель обязуется приступить к выполнению работ и до какой даты он должен завершить их;

-

в договоре при необходимости приводят перечень требований, которым должно соответствовать качество выполненной работы, свойства и характеристики, дополнительные требования заказчика;

-

чтобы отразить отсутствие у заказчика обязанностей налогового агента по НДФЛ и отсутствие необходимости платить страхвзносы за самозанятого, лучше включить эти условия в отдельный раздел «Особые условия» или «Иные условия»;

-

порядок решения споров по договору;

-

реквизиты и подписи сторон.

Условия, касающиеся порядка уплаты налогов

Дополнительные условия и налоги в договоре с самозанятым лицом обязательно должны быть оговорены. Включение этих пунктов в текст документа защитит организацию от непредвиденных расходов и возникновения проблем с контролирующими органами. Вот эти условия:

-

Исполнитель является плательщиком налога на профессиональный доход.

-

Исполнитель обязуется предоставлять заказчику чеки на все полученные выплаты по договору (электронно или на бумаге).

-

Самозанятое лицо обязуется известить заказчика об утрате своего статуса плательщика НПД (например, в течение 3-х дней).

-

Заказчик не является налоговым агентом по НДФЛ в отношении вознаграждения, полученного по договору самозанятым исполнителем и не обязан начислять и уплачивать за него страховые взносы (при наличии чека от самозанятого).

Перед подписанием договора самозанятого с ООО, руководитель организации должен убедиться в заявленном исполнителем статусе самозанятого. Сделать это можно, воспользовавшись специальным сервисом на сайте ФНС.