Уведомление в ноябре 2024 - какие налоги входят?

Ноябрьские налоги и подача уведомлений

Таким образом, согласно п. 9 ст. 58 НК, уведомление об исчислениях касается только платежей, которые совершаются через ЕНП. В ноябре 2024-го, до 28-го числа нужно будет заплатить ряд налогов, сборов, взносов, среди которых значится:

- налог на прибыль (второй ежемесячный аванс за 4 кв., а также аванс за октябрь при уплате авансов по фактической прибыли);

- НДС (треть суммы за 3 кв. 2024-го);

- НДФЛ (платят налоговые агенты по новым правилам с выплат физлицам);

- октябрьские страховые взносы за работников;

- НПД за октябрь 2024-го (налог для физлиц, можно платить через ЕНП и отдельно!);

- октябрьский НДПИ и др.

Уведомление в ноябре 2024, какие налоги включать:

Ноябрьские уведомления об исчисленных суммах нужно подавать только по НДФЛ, а также страховым взносам!

Какая ответственность наступит, если не предоставить уведомление об исчисленных суммах налогов и взносов, перечисляемых посредством ЕНП, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет регистрации в справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Новые правила подачи уведомления по НДФЛ

Начиная с 2024 г. наниматели исчисляют и платят НДФЛ на доходы физлиц два раза за месяц. Данные платежи и их сроки представлены в таблице:

|

Период удержания |

Крайний срок уплаты НДФЛ (после удержания) |

|

1-22-е число каждого текущего месяца |

28-е число |

|

С 23-го по последнее число каждого текущего месяца |

5-е число |

|

23-31 декабря |

Не позже последнего рабочего дня текущего года |

Новый порядок уплаты повлиял и на подачу уведомлений об исчислениях по НДФЛ. Он привязан к срокам уплаты данного налога. Сроки подачи устанавливает абз. 3 п. 9 ст. 58 НК, куда были привнесены изменения посредством ФЗ № 539 от 27.11.2023.

Таким образом, уведомление с 2024 г. подают тоже два раза в месяц:

- первый раз - до 25-го (за период удержания НДФЛ с 1-го по 22-е число месяца);

- второй раз - до 3-го (за период удержания налога с 23-го по последнее число месяца);

- за период удержания налога с 23 по 31 декабря уведомление подают в последний рабочий декабрьский день.

В ноябре 2024 г. с учетом переноса выходных, праздников на первый рабочий день крайние сроки подачи уведомления по НДФЛ следующие:

- 05.11 (за 23.10-31.10);

- 25.11 (за 01.11-22.11)!

К вопросу об уведомлении за ноябрь 2024, что входит, также добавим, что по НДФЛ, который подлежит удержанию с 23.11 по 30.11, его подают уже в декабре, не позже 03.12.

Срок подачи уведомления всегда опережает сроки уплаты НДФЛ. Такова последовательность действий каждого нанимателя: сначала он должен сообщить ИФНС данные о платеже, а потом его совершить.

Ноябрьское уведомление по НДФЛ: форма, заполнение, подача - 2024

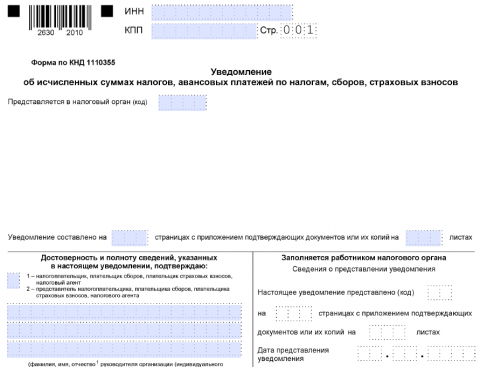

Наниматели должны заполнять, подавать по месту учета форму КНД 1110355 из Приказа ФНС № ЕД-7-8/1047@. Бланк и порядок его заполнения в 2024 г. не менялись.

Бланк состоит из титула и раздела «Данные» в виде отдельных блоков. В каждом таком блоке указывают КПП, ОКТМО, КБК, сумму налогового платежа, соответствующий период, год.

Особенности заполнения

Этим же приказом налоговой службы (№ ЕД-7-8/1047@) представлен порядок, установленный для заполнения бланка. Порядок включает общие правила и два приложения (с кодами периодов и кодами по способам подачи). Руководствуясь действующим Порядком, выделим следующее:

Бланк по теме: Уведомление об исчисленных суммах налогов и взносов

Уведомление об исчисленных суммах налогов и взносов

1. Общее:

- Записи нужно делать заглавными печатными буквами слева направо, начиная с левого знакоместа.

- Заполняя на ПК, числа выравнивают по правому краю (последнему знакоместу).

- В пустующих знакоместах (если их заполнять не нужно) и при отсутствии показателей проставляют прочерки.

- Шрифт - Courier New, 16-18 п.

2. Сумму платежа (НДФЛ) нужно указывать за конкретный период, а не по нарастанию. Ей может быть сумма к уменьшению налога, что актуально для упрощенцев. Тогда она считается отрицательным показателем, записывается со знаком «минус». Вопрос о возможности подачи уведомления на УСН с отрицательным значением разъясняет ФНС (см. письмо № СД-4-3/8716@ от 10.07.2023).

3. КБК для НДФЛ 2024 - 18210102010011000110. В расшифровке он указывает на то, что это основной платеж («1000»), который удержан по ставке 13 % с доходов до 5 млн р. и адресован налоговой («182»). Кстати сказать, если доходы больше 5 млн р., то заполняют другой код - 18210102080011000110. Актуальные в 2024 г. коды определяет Приказ Минфина № 80н (послед. ред. от 19.09.2024).

4. Коды отчетных периодов («21» - 1 кв., «31» - 2 кв., «33» - 3 кв. и «34» - 4 кв.) заполняют в формате «хх/хх» с учетом следующего:

- если речь идет о периоде с 1-го по 22-е число 1-го, 2-го либо 3-го месяца конкретного квартала, то после черты записывают «01», «02» либо «03»;

- если речь идет о периоде с 23-го по последнее число 1-го, 2-го либо 3-го месяца соответствующего квартала, то после черты записывают «11», «12» либо «13».

Отсюда следует, что в уведомлении за 23.10-31.10, которое подают до 05.11.2024, должен стоять период «34/11». Далее, если его подают за период 01.11-22.11 то следует указать «34/02». Заполняя бланк за период 23.11-30.11, нужно записать «34/12».

Подробная информация с разъяснениями налоговой службы о заполнении бланка в разных ситуациях размещена на промостранице ФНС. Там же есть примеры заполнения в т. ч. по НДФЛ, рассказано, как проверить заполнение на соответствие контрольным соотношениям и др.

Обращаем внимание:

Если подать уведомление до общеустановленного срока, то платеж зачтут раньше, до 28-го числа. Денежные средства с ЕНС могут списать в счет уплаты НДФЛ днем поступления документа, в крайнем случае - на следующий день после его поступления. Основание: п. 7 ст. 78 НК!

Итоги

1. Уведомления в ноябре 2024 года - какие налоги в него включают? В этом месяце наниматели подают уведомление об исчисленных суммах по НДФЛ два раза:

- до 05.11 (период 23.10-31.10, «34/11»);

- до 25.11 (период 01.11-22.11, «34/02»).

2. Заполнять нужно форму КНД 1110355 из Приказа ФНС № ЕД-7-8/1047@ (послед. ред. - 16.01.2024).