Заявление на налоговый вычет при покупке квартиры

Что такое заявление на налоговый вычет при покупке квартиры?

Налоговый кодекс РФ (далее – НК РФ) разрешает любому покупателю квартиры обратиться в налоговую инспекцию, чтобы получить вычет по НДФЛ за ее покупку. Для оформления вычета в инспекцию надо подать пакет документов, среди которых обязательный - заявление на возврат налога с покупки квартиры.

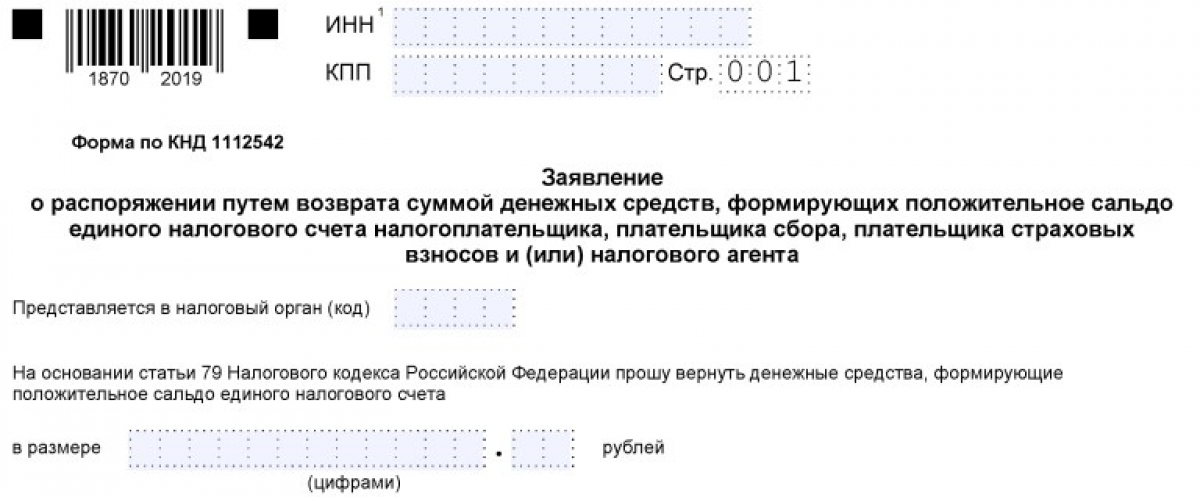

Официальное название заявления – "Заявление о распоряжении путем возврата суммой денежных средств, формирующих положительное сальдо единого налогового счета". Но в обычной жизни его называют также:

- заявление на возврат подоходного налога при покупке квартиры,

- заявление на возврат 13 процентов от покупки квартиры,

- заявление на возврат налогового вычета при покупке квартиры,

- заявление на вычет НДФЛ при покупке квартиры.

Получить вычет через инспекцию разрешают по окончании года, в котором у покупателя квартиры возникло право на вычет.

Дальше мы подробно расскажем про конкретные сроки подачи заявления на возврат налога при покупке квартиры и детально рассмотрим порядок его заполнения. Мы будем исходить из условия, что покупатель квартиры платит НДФЛ по ставке 13 %. Напомним, что с 01.01.2025 действует прогрессивная шкала НДФЛ с разными ставками - 13, 15, 18, 20 и 22 %, применение которых зависит от дохода покупателя квартиры.

А пока – несколько слов о сопутствующих документах, которые надо направить в налоговую вместе с заявлением.

Какие документы надо подать в инспекцию вместе с заявлением на возврат налога при покупке квартиры?

Как мы уже сказали, заявление – далеко не единственный документ, который надо представить в инспекцию. Оно входит в пакет документов, которые покупатель квартиры должен предварительно собрать и подать туда. Этот пакет документов, помимо заявления, включает:

Бланк по теме: Декларация 3-НДФЛ при покупке квартиры- налоговую декларацию по форме 3-НДФЛ (КНД 1151020) за год, в котором возникло право на вычет – ее форма утверждена в приложении N 1 к приказу ФНС России от 19.09.2024 N ЕД-7-11/757@,

- справку по форме 2-НДФЛ от работодателя, которая содержит сведения о доходах покупателя квартиры за отчетный период,

- документы, удостоверяющие право заявителя на купленную квартиру – например, выписка из ЕГРН, договор купли-продажи, ипотечный договор,

-

документы, удостоверяющие расходы на покупку недвижимости, уплату процентов по ипотеке – например, чеки, квитанции, расписки, выписки из банка о перечислениях.

Как можно оформить заявление на налоговый вычет за квартиру в налоговую?

Здесь есть два варианта - заявление можно подать:

1. в составе декларации 3-НДФЛ,

2. отдельно от декларации 3-НДФЛ.

Если вы оформляете заявление в составе декларации 3-НДФЛ, нужно заполнить приложение к разделу 1 декларации "Заявление о распоряжении путем возврата сумм денежных средств, формирующих положительное сальдо единого налогового счета". В этом случае не нужен никакой отдельный бланк заявления на возврат налога при покупке квартиры.

Второй вариант – когда вы оформляете заявление на налоговый вычет при покупке квартиры отдельно от налоговой декларации 3-НДФЛ. В таком случае надо использовать официальный бланк заявления на возврат подоходного налога при покупке квартиры. Он утвержден в приложении N 1 к Приказу ФНС России от 30.11.2022 N ЕД-7-8/1133@.

Дальше мы детально разберем, как подготовить заявление в обоих случаях. А также дадим заполненный:

- образец заявления на налоговый вычет за покупку квартиры, который подается в составе декларации 3-НФДЛ,

- образец заявления на возврат НДФЛ при покупке квартиры, который подается отдельно.

Срок подачи заявления на налоговый вычет при покупке квартиры в налоговую

Заявление на возврат НДФЛ при покупке квартиры подают в инспекцию вместе с другими документами после окончания года, в котором у покупателя возникло право на вычет.

Если речь идет о приобретении жилья в оконченном строительством доме, подавать документы на вычет, включая заявление, надо по завершении года, в котором покупатель зарегистрировал свое право собственности.

Когда куплена квартира в строящемся доме, обращаться в инспекцию за вычетом с заявлением и другими документами следует после окончания года, в котором покупатель оформил акт приема-передачи квартиры. И при условии, что он также успел зарегистрировать право собственности на нее (п. 3 ст. 220 НК РФ).

Конкретный срок подачи заявления на налоговый вычет при покупке квартиры зависит от срока представления декларации 3-НФДЛ.

Ее подают не позднее 30 апреля года, следующего за истекшим календарным годом, в котором у человека появилось право на вычет в связи с покупкой квартиры. Так, в нынешнем году сдать декларацию за 2024 год надо успеть до 30 апреля 2025 года включительно. В тот же срок следует представить заявление на вычет НДФЛ при покупке квартиры – независимо от того, как вы его оформили: в составе декларации или отдельно от нее.

Из этого общего правила про срок подачи декларации есть исключение – когда вы подаете декларацию только для того, чтобы получить налоговые вычеты. В таком случае подать ее и заявление на возврат налога с покупки квартиры разрешено в любое время в течение 3 лет по окончании года, в котором вы приобрели право на вычет.

Условия для подачи заявления на возврат налога за квартиру в налоговую

Перед тем, как составить и направить в инспекцию вместе с другими документами заявление на возврат подоходного налога при покупке квартиры, убедитесь, что в вашем случае выполняются все условия предоставления этого вида имущественного вычета. В частности, следующие:

- квартира расположена на территории России,

- при ее покупке вы расплатились собственными деньгами или целевым ипотечным кредитом (но не деньгами, полученными от работодателя или из бюджета),

- в году, в котором возникло право на вычет за покупку квартиры, у вас был доход, с которого вы платили 13 % НДФЛ.

Также учтите, по каким расходам и в какой максимальной сумме вы можете претендовать на вычет. Это напрямую влияет на содержание заявления на вычет НДФЛ при покупке квартиры.

При покупке жилья вы можете заявить вычет:

- по расходам, непосредственно связанным с его приобретением (например, по расходам на приобретение прав на квартиру без отделки в строящемся доме и по расходам на ее отделку), а также

- по расходам на уплату процентов по договору займа (кредита), который вы взяли для приобретения жилья.

Максимальные суммы вычета за покупку квартиры

По первой группе расходов, которые связаны с покупкой жилья, разрешено заявить к вычету максимум 2 000 000 рублей и вернуть из бюджета максимум 260 000 рублей (2 000 000 × 13 % = 260 000).

Сумма в 2 000 000 рублей предоставляется по нескольким объектам недвижимости, приобретенным человеком в течение жизни - квартирам, домам, земельным участкам. Перед подачей документов на вычет за квартиру убедитесь, что вы еще не исчерпали допустимый размер вычета в 2 000 000 рублей в связи с покупкой другой недвижимости.

По второй группе расходов, которые связаны с уплатой процентов по ипотеке, денежный лимит, который можно предъявить к вычету, - это 3 000 000 рублей. Соответственно, получить обратно от государства можно максимум 390 000 рублей налога (3 000 000 × 13 % = 390 000).

Вычет по ипотеке дают только по одному объекту - одной квартире, одному дому и т. п. Если вы заявляли его раньше по другой недвижимости - например, по жилому дому, вычет по ипотеке на квартиру вам уже не положен.

Перенос вычета за покупку квартиры на другие годы

При оформлении вычета за покупку квартиры (по расходам на покупку и по расходам на ипотечные проценты) есть особенность: вы не сможете вернуть из бюджета сумму налога больше, чем была уплачена за соответствующий год.

Если покупатель квартиры воспользуется не всей суммой положенного вычета - 2 000 000 рублей за покупку жилья и 3 000 000 рублей за проценты по ипотеке, то оставшаяся сумма переносится на другие, будущие налоговые периоды (годы). Для пенсионеров также есть возможность перенести остаток вычета на 3 года, предшествующих году, в котором возникло право на вычет за покупку квартиры (п. п. 9, 10 ст. 220 НК РФ). Важно, чтобы в году, на который переносится остаток вычета, у гражданина имелся доход, облагаемый НДФЛ по ставке 13 %.

Например, в 2024 году человек купил без кредита квартиру на рынке вторичного жилья за 5 000 000 рублей, при этом его годовой доход за 2024 год - 600 000 рублей, уплаченный в бюджет НДФЛ - 78 000 рублей. В 2025 году этот гражданин сможет предъявить к вычету всего 600 000 рублей и вернуть 78 000 рублей переплаченного налога. Оставшуюся сумму вычета – 1 400 000 рублей (2 000 000 - 600 000 = 1 400 000 рублей) человек сможет заявить к вычету в 2026, 2027 и т.д. годах. Это можно делать до тех пор, пока не исчерпается весь лимит вычета. Если человек официально на пенсии, он может перенести остаток вычета в 1 400 000 рублей на 2023, 2022, 2021 год.

Как заполнить заявление на налоговый вычет при покупке квартиры, которое подают в составе декларации 3-НДФЛ?

Подробную инструкцию по заполнению декларации 3-НДФЛ, а также ее бланк смотрите в отдельном материале.

Бланк по теме: Декларация 3-НДФЛ при покупке квартирыА здесь мы рассмотрим, как правильно оформить отдельную часть декларации - заявление на возврат налогового вычета при покупке квартиры в ее составе.

Полное название заявления - "Заявление о распоряжении путем возврата сумм денежных средств, формирующих положительное сальдо единого налогового счета". Оно находится в приложении к разделу 1 декларации, очень компактное и размещается всего на одной странице.

Правила оформления заявления

Как заполнять заявление, разъясняется в приложении N 2 к приказу ФНС России от 19.09.2024 N ЕД-7-11/757@.

Если вы заполняете декларацию без использования программного обеспечения, общие правила тут такие: числовые поля заполняют слева направо, начиная с крайней левой ячейки. Если в правой части поля остаются неиспользованные (лишние) ячейки, в них ставят прочерк.

Вносим данные в заявление

В самом верху страницы с заявлением надо указать ИНН заявителя – гражданина, номер текущей страницы декларации, а также фамилию и инициалы заявителя.

Дальше в заявлении пропишите:

- в строке 010 - сумму налога, который гражданин планирует вернуть из бюджета – ее обозначают в рублях и копейках (без всяких отбрасываний и округлений копеек),

- в разделе "Сведения о счете" - сведения о банковском счете, на который человек планирует получить деньги.

В отдельных строках этого раздела с номерами 020, 030, 040 надо обозначить соответственно:

- БИК,

- вид счета (код) – 02 для текущего счета или 07 для счета по вкладам (депозитам),

- 20-значный номер счета.

Дальше в разделе "Достоверность и полноту сведений, указанных на данной странице, подтверждаю" следует проставить подпись заявителя и дату.

Приведем образец заявления на возврат подоходного налога при покупке квартиры, которое заполняется в составе декларации 3-НДФЛ.

Как заполнить заявление на налоговый вычет при покупке квартиры, которое подают отдельно от декларации 3-НДФЛ?

В данном случае заявление заполняют по форме, приведенной в приложении N 1 к Приказу ФНС России от 30.11.2022 N ЕД-7-8/1133@ (форма по КНД 1112542) - бланк этого заявления можно скачать по ссылке ниже.

Заявление составляют на 2 страницах. Инструкции о том, как заполнять документ, есть в самой форме.

Порядок оформления заявления

При составлении заявления используют следующие правила заполнения полей:

- текстовые и числовые поля заполняют печатными символами слева направо, начиная с крайней левой ячейки,

- если в правой части поля остались лишние пустые ячейки, в каждой из них ставят прочерк,

- если поле вообще не заполняют, прочерк ставят во всех ячейках поля.

Давайте выясним, как заполнить заявление физическому лицу, которое не имеет статуса индивидуального предпринимателя. Заполненный образец заявления на налоговый вычет за покупку квартиры можно посмотреть, перейдя по ссылке ниже.

Оформляем первую страницу заявления

Гражданин без статуса ИП должен заполнить на первой странице заявления следующие данные (разделы):

- ИНН (12-значный).

Вообще, это поле заполнять необязательно. Однако от того, введете ли вы в него свой ИНН или нет, зависит заполнение следующего поля на первой странице – про ваши ФИО.

Если вы проставите в данном поле свой ИНН, дальше не надо будет приводить в специальном поле ФИО. А если вы, наоборот, не пропишите ИНН, ниже придется указать ваши ФИО.

- код налогового органа, куда подается заявление (4-значный),

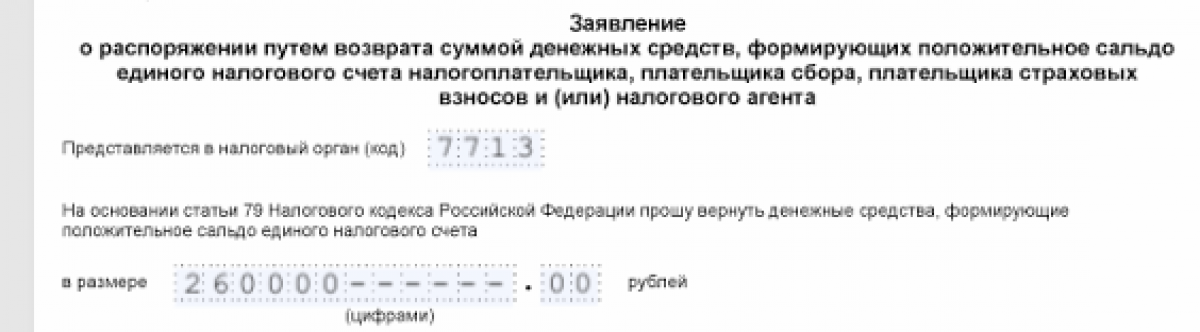

- сумма денег, которую заявитель просить вернуть в счет вычета по НДФЛ.

Будьте внимательны: здесь надо прописать именно сумму налога, которую заявитель просит отдать обратно из бюджета, а не общую сумму вычета, заявленного при покупке квартиры. Например, если вы просили принять к вычету максимальную сумму на приобретение жилья – 2 000 000 рублей, то в данное поле вы вносите сумму налога к возврату – 260 000 рублей (2 000 000 рублей × 13 % = 260 000 рублей).

- ФИО заявителя - если вы не указали выше свой ИНН (если указали ИНН в начале страницы, во всех ячейках полей с ФИО ставьте прочерк),

- количество страниц, на которых составлено заявление - всегда 2 страницы,

- количество листов, на которых размещены оригиналы и копии документов, которые заявитель прикладывает к заявлению – если они есть. Когда приложений к заявлению нет, поставьте в соответствующем поле о количестве листов прочерк.

Дальше идет раздел "Достоверность и полноту сведений, указанных в настоящем заявлении, подтверждаю". В нем надо привести:

- код лица, которое подтверждает сведения (то есть того, кто подает заявление): 1 – для самого заявителя (плательщика НДФЛ), 2 – для представителя заявителя,

- данные лица, которое подтверждает сведения - заявителя или его представителя: ФИО, номер контактного телефона и его личную подпись,

- наименование и реквизиты документа, подтверждающего полномочия – если заявление подает представитель (если заявление подает сам заявитель, ставьте в этих полях прочерк в каждой ячейке),

- дату составления заявления.

Приведем образец заполнения заявления на налоговый вычет при покупке квартиры (его первую страницу) для ситуации, когда заявление подает сам заявитель – плательщик НДФЛ.

Оформляем вторую страницу заявления

Оформляем вторую страницу заявления

В начале второй страницы тоже есть поле для ИНН – если вы указывали его на первой странице, приведите ИНН и здесь.

Дальше идет раздел "Сведения о счете". В него гражданину надо внести только следующие данные:

- в поле "Банковский идентификационный код" – БИК,

- в поле "Номер счета для возврата" – 20-значный номер вашего банковского счета, на который вы хотите получить обратно сумму налога в счет вычета по НДФЛ,

- в поле "Получатель" - код 2 (это код для физического лица).

Остальные поля этого раздела заявления (поля "Наименование владельца счета", "Код бюджетной классификации получателя", "Код по ОКТМО получателя", "Номер лицевого счета получателя", "Назначение платежа") физлицу заполнять не нужно. Так что в каждой ячейке всех этих полей ставьте прочерк.

Вот образец заполнения заявления на возврат налога с покупки квартиры – его вторая страница с разделом "Сведения о счете".

Ниже, на той же второй странице заявления, вы увидите раздел "Сведения о физическом лице, не являющемся индивидуальным предпринимателем". Если вы обозначили в заявлении свой ИНН, этот раздел можно не заполнять. В таком случае в каждой ячейке каждого поля этого раздела проставьте прочерк.

Ниже, на той же второй странице заявления, вы увидите раздел "Сведения о физическом лице, не являющемся индивидуальным предпринимателем". Если вы обозначили в заявлении свой ИНН, этот раздел можно не заполнять. В таком случае в каждой ячейке каждого поля этого раздела проставьте прочерк.

Если в заявлении не проставлен ваш ИНН, внесите в соответствующие поля этого раздела сведения о документе, который удостоверяет вашу личность:

- код вида документа – для паспорта гражданина РФ это код 21,

- серия и номер,

- кем выдан,

- дата выдачи.

Дадим образец заявления на возврат подоходного налога при покупке квартиры - его заполненную вторую страницу с разделом "Сведения о физическом лице, не являющемся индивидуальным предпринимателем". Этот образец актуален для ситуации, когда заявитель не указывает в заявлении свой ИНН.

Способы подачи заявления на возврат налогового вычета при покупке квартиры в налоговую

Если вы подаете заявление на налоговый вычет при покупке квартиры в составе декларации 3-НДФЛ, способы его подачи будут такими же, как для самой декларации: лично, через МФЦ, по почте, в электронном виде – через "Личный кабинет" налогоплательщика и на "Госуслугах".

Статья по теме: Как подать 3-НДФЛ онлайн в 2025 году Все больше налогоплательщиков отчитываются по 3-НДФЛ онлайн. Рассмотрим, какие способы электронной подачи декларации работают в 2025 году. ПодробнееКогда вы оформляете заявление на возврат налога за квартиру отдельно от декларации, также надо ориентироваться на форму декларации 3-НДФЛ.

Если она бумажная, составляйте заявление в форме обычного документа.

А если декларация электронная, оформляйте заявление как электронный документ. Формат представления электронного заявления на вычет НДФЛ при покупке квартиры утвержден в приложении N 2 к приказу ФНС России от 30.11.2022 N ЕД-7-8/1133@.

Заявление на возврат налога с покупки квартиры для работодателя

Заявление на предоставление налогового вычета при покупке квартиры также составляют при получении вычета через работодателя.

По НК РФ, получить вычет таким способом можно только до окончания налогового периода (года), в котором у покупателя возникло право на вычет. В такой ситуации заявление пишут в произвольной форме на имя работодателя – компании или индивидуального предпринимателя. В данной статье этот вариант заявления мы не рассматриваем.

Как в этом случае заполнить заявление на имущественный вычет, подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демодоступ и бесплатно переходите в Готовое решение.