Нулевая налоговая декларация по налогу на прибыль

Нулевая декларация по налогу на прибыль: что это такое?

Нулевой декларацией по налогу на прибыль логично считать отчет, в котором фигурирует нулевой результат. Такая ситуация может возникнуть, если:

- Компания не ведет хозяйственную деятельность, соответственно, не возникает ни доходов, ни расходов;

- Фирма функционирует, но величина доходов равняется величине расходов, вследствие чего получается нулевой результат.

В первом случае декларация действительно является нулевой, во втором – нет, так как нулевая база в таком отчете представляет собой лишь результат арифметических действий.

Статья по теме: КБК налога на прибыль в 2025 году При уплате налога на прибыль в 2025 году укажите единый КБК, состоящий из 20 разрядов. Причем налоговые агенты по налогу на прибыль подают уведомление об исчисленной сумме, в котором указывают отдельный КБК по налогу на прибыль. Их значения приведены в приказе Минфина России от 10.06.2024 № 85н. О том, какие КБК актуальны для налога на прибыль и какие новшества вступили в силу в 2025 году, расскажем в этой статье. ПодробнееНужно ли сдавать нулевую декларацию?

Ответ однозначен: да, нужно. Даже если база по налогу на прибыль равна нулю, налогоплательщик, практикующий ОСНО, обязан представить в установленные сроки в ИФНС декларацию по налогу на прибыль (ст. 289 НК РФ).

Статья по теме: Пояснения по прибыли: низкая налоговая нагрузка (образец) ПодробнееСроки предоставления нулевой декларации по налогу на прибыль в 2023 году

Сроки предоставления нулевой декларации по налогу на прибыль идентичны срокам подачи ненулевого отчета, определенным в 289 ст. НК РФ. В 2023 году они изменились в сравнении с предшествующими периодами. Теперь отчитаться перед налоговыми органами нужно до 25 числа месяца, следующего за отчетным периодом.

Так, нулевую декларацию за 2022 год нужно предоставить до 27.03.2023 (с учетом переноса, так как 25 марта выпадает на выходной день). График сдачи нулевого отчета в течение 2023 года выглядит следующим образом:

- За 1 квартал – до 25.04.2023 (включительно);

- За полугодие – до 25.07.2023 (включительно);

- За 9 месяцев 2023 года – до 25.10.2023 (включительно).

Непредставление в указанные сроки нулевой декларации на проверку чревато штрафом. Поскольку налог на прибыль в несданном отчете равен нулю, речь идет о минимальном взыскании в размере 1000 рублей (ст. 119 НК РФ).

Заполняем нулевую декларацию по налогу на прибыль

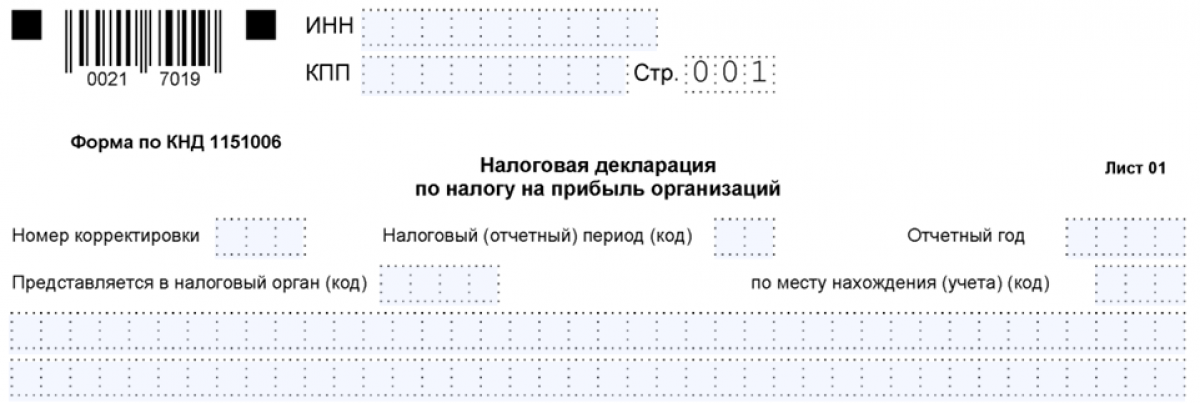

Нулевая декларация по налогу на прибыль оформляется на том же бланке, что и обычный, ненулевой отчет. В 2023 году актуальна обновленная форма, несколько скорректированная редакцией Приказа ФНС от 17.08.2022 № СД-7-3/753@.

Нулевой отчет сдается не в полном объеме, заполняются лишь обязательные разделы:

- Титульник;

- Раздел 1 (из двух его подразделов выбирается тот, что соответствует варианту уплаты авансовых платежей);

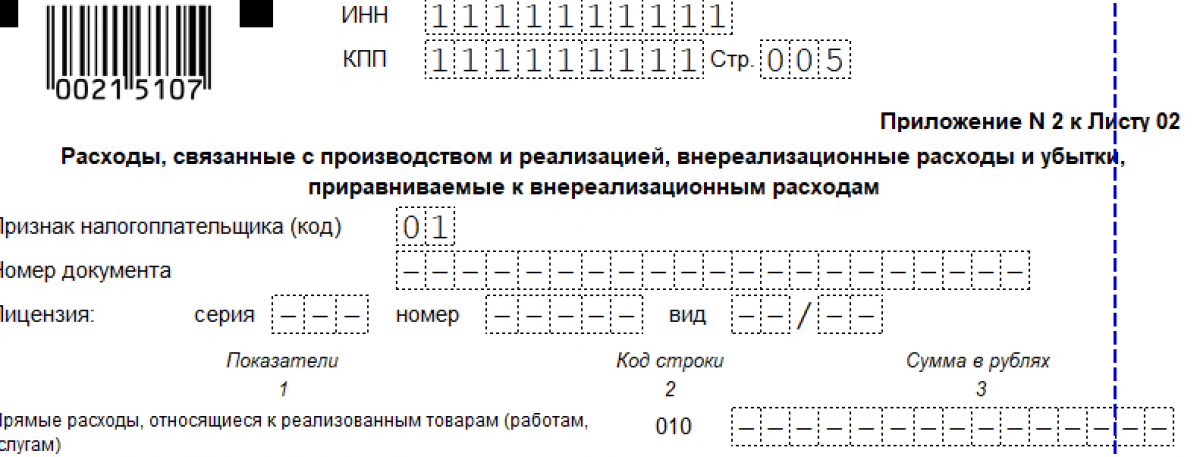

- Лист 02 с приложениями к нему.

Заполнение титульного листа аналогично оформлению этой же страницы в ненулевом отчете.

Как правильно заполнить декларацию по налогу на прибыль, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Здесь указываются такие данные, как ИНН и КПП организации, номер корректировки, налоговый период, отчетный год, код налогового органа, наименование субъекта хозяйствования.

В разделе 1 заполняются только поля для указания кодов ОКТМО и КБК. В остальных ячейках ставятся прочерки.

Лист 02 и приложения к нему также заполняются прочерками.

Понять, как заполнить нулевую декларацию по прибыли, поможет образец.

Итоги

Итак, нулевая декларация по налогу на прибыль – это отчет, в котором база по прибыли равна нулю в связи с отсутствием доходов и расходов. Даже если по итогам отчетного периода сформировался нулевой результат по прибыли, необходимо в сроки, установленные 289 ст. НК РФ, представить нулевой отчет в ИФНС.