Договор подряда с самозанятым

Когда нужен договор подряда с самозанятым

Договор поряда с самозанятым используем в случае, если у самозанятого нужно заказать работу с конкретным вещественным результатом. Примеры работ, оформляемых по договору подряда:

- ремонт техники.

- изготовление мебели,

- перевод иностранного текста.

Если же речь идет об уборке, перевозке, обработке баз данных, то используйте договор оказания услуг.

Бланк по теме: Договор оказания услуг с почасовой оплатойДоговор подряда с самозанятым 2022: как правильно заключить?

Согласно положениям ГК РФ, договор подряда заключается между заказчиком и исполнителем (подрядчиком) на изготовление или обработку вещи, либо на выполнение иной работы с передачей результата заказчику. Подрядчик обычно выполняет работу своими силами, средствами и из своих материалов (ст. 703, 704 ГК РФ).

Договор подряда с самозанятым лицом – это соглашение между плательщиком НПД (подрядчиком) и заказчиком, при заключении которого:

- самозанятый сможет платить свой льготный налог на профессиональный доход (4% по выплатам, поступившим от физлиц и 6% при поступлении оплаты от хозяйствующих субъектов – ИП и юрлиц);

- заказчик может не удерживать с денег, перечисленных самозанятому подрядчику, НДФЛ и не исполнять обязанности налогового агента, а также не начислять страховые взносы.

Для заключения договора подряда между организацией и самозанятым лицом есть ряд граничений - разъяснение Минфина по данному вопросу читайте в системе КонсультантПлюс. Если вы не пользуетесь онлайн-версией ситсемы, переходите по ссылке - здесь можно бесплатно подключиться к пробной версии КонсультантПлюс на 2 дня.

Договор с самозанятым не должен содержать признаков трудового соглашения, иначе проверяющие органы могут переквалифицировать такие отношения в трудовые. Это возможно, к примеру, если в соглашении будут прописана не разовая работа или услуга, а постоянная трудовая функция, для выполнения которой требуется подчинение установленному работодателем режиму работы (определение ВС РФ от 05.02.2018 № 34-КГ17-10).

Статья по теме: Оплата самозанятому лицу от юридического лица Граждане, применяющие спецрежим «Налог на профессиональный доход» согласно Федеральному закону № 422-ФЗ вправе работать как с физическими лицами, так и с компаниями. При оформлении расчетов обеим сторонам надо руководствоваться действующими правилами. Оплата самозанятому лицу от юридического лица требует больше внимания, так как документы фискальные органы проверяют у каждого участника – с целью найти ошибки в налоговой базе. Организациям, привлекающим самозанятых, рекомендуется самостоятельно проверять наличие и правильность всех документов по сделке. ПодробнееДоговор подряда с самозанятым лицом не подпадает под действие спецрежима НПД, если:

Статья по теме: Как выдать чек самозанятому Чек для самозанятых граждан является единственным способом документального подтверждения осуществленной сделки. Его формирование необходимо для обеих сторон договора – самозанятый так фиксирует полученный доход, а его контрагент (ИП или фирма) получает возможность обосновать свой расход и принять его к учету. Рассмотрим, как выставить чек самозанятому, и что должен делать плательщик НПД в ситуации, когда ему перечисляет предоплату организация. Подробнее- самозанятый состоит или менее двух лет назад состоял в трудовых отношениях с данным заказчиком (подп. 8 п. 2 ст. 6 Закона от 27.11.2018 № 422-ФЗ);

- у самозанятого есть наемные работники по трудовым договорам (подп. 4 п. 2 ст. 4 Закона № 422-ФЗ);

- самозанятый будет заниматься курьерской доставкой или иной деятельностью, при которой надо брать плату с конечного покупателя и передавать ее заказчику без применения онлайн-кассы (подп. 5 п. 2 ст. 4 закона);

- доход самозанятого на момент оплаты по договору подряда превысил 2,4 млн. руб. с начала года.

В указанных случаях применение НПД при расчетах будет неправомерным, соответственно, ФНС доначислит на доход, полученный исполнителем по договору, «обычный» НДФЛ, а заказчику придется начислить и уплатить страховые взносы с выплаченных по договору сумм. Подробнее о том, какими взносами и налогами облагается договор гражданско-правового характера читайте здесь.

Если доходы самозанятого превысят 2,4 млн. рублей за год, то с даты превышения он теряет право на спецрежим и «превращается» в физлицо, обязанное уплачивать НДФЛ со своих доходов, включая те, что получены по договорам подряда. Заказчик, в свою очередь, становится обязанным удерживать и перечислять, как налоговый агент, НДФЛ с последующих выплат по договору и уплачивать с соответствующих сумм страховые взносы (письмо ФНС России от 20.02.2019 № СД-4-3/2899@). Следовательно, в договоре необходимо прописать, чтобы исполнитель своевременно информировал заказчика об утрате статуса самозанятого.

Рассмотрим, как может выглядеть образец договора подряда с самозанятым, в котором в том числе будет учтен данный нюанс.

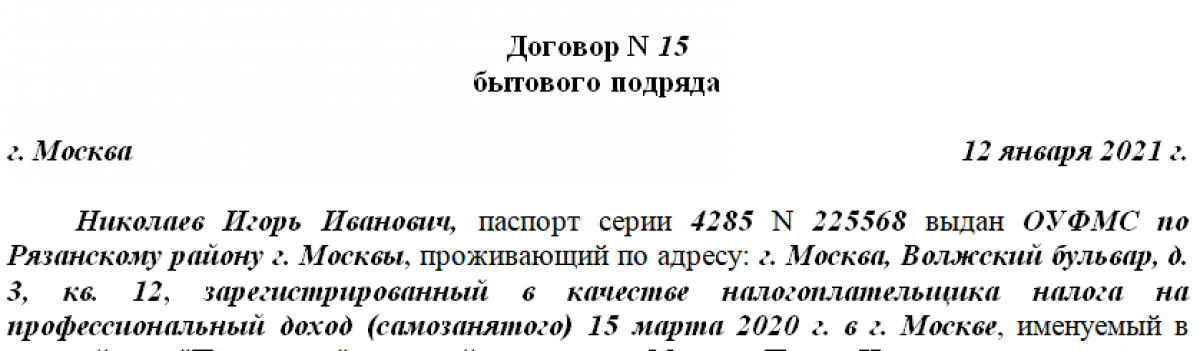

Договор подряда с самозанятым лицом: образец (2022)

Договор подряда может включать разделы:

1. «Предмет договора».

Там прописывается содержание работ, срок их выполнения. Желательно, чтобы срок был привязан к конкретной дате или периоду: это будет одним из критериев того, что отношения — не трудовые. Сразу указывайте критерии для оценки качества и количества работ. Например, чтобы оговорить объем ремонта, можно составить дефектный акт по оборудованию. приложить его к договору и в тексте договора указать, что подрядчик обязуется устранить недостатки, указанные в дефектном акте.

2. «Права и обязанности сторон».

Кроме общих прав и обязанностей, которые указываются в договоре подряда, рекомендуем оговорить обязанность подрядчика предоставлять своевременно чеки из приложения "Мой налог".

3. «Цена договора и порядок оплаты».

Здесь прописывается то, сколько конкретно получит самозанятый за оказание своих услуг в привязке к срокам выполнения обязательств сторон. Фиксируется, каким образом будут рассчитываться стороны (наличными или перечислением на банковскую карту, счет самозанятого).

Статья по теме: Варианты оплаты по договору подряда Договорные обязательства в том числе предусматривают денежные расчеты между сторонами. Подрядные работы здесь — не исключение. Оплата по договору подряда-порядок расчетов регламентированы гражданским законодательством. Однако конкретные условия оговариваются в договоре. Рассмотрим, какие существуют на практике платежные алгоритмы в рамках подрядных правоотношений. Подробнее Статья по теме: Как самозанятому принять платеж за выполненные работы? Самозанятое лицо (физлицо, ИП) принимает платежи безналичным путем (на счет банка) либо наличными деньгами. ККТ при этом не используется, так как фиксация, учет данных платежей, формирование чеков происходит через мобильное приложение «Мой налог». Рассмотрим, как самозанятому физлицу организовать прием платежей от покупателей более детально. Подробнее4. «Ответственность сторон».

Можно оговорить неустойку за нарушение договора. Неустойку можно назвать "штраф" - и тогда она будет начисляться однократно, за факт нарушения. А можноназвать "пеня" - тогда ее устанавливают в процентах от долга (невыплаченной суммы. стоимости недоделанной работы) и начисляют за каждый день просрочки.

Статья по теме: Расчет неустойки по договору Подробнее5. «Порядок разрешения споров».

Спор с самозанятым скорее всего будет рассматриваться в суде общей юрисдикции. Можно указатьназвание конкретного суда - это называется договорной подусдностью. В таком случае иск по спорам из данного договора можно будет подать только в согласованный в договоре суд.

Дополнительно можно предусмотреть претензионный порядок разрешения споров - но только, если вы готовы его выполнять. После того, как вы прописали в договоре обязательный претензионный порядок, особенности направления писем друг другу и т.п., он приобретает силу закона для обеих сторон. И подать иск в суд можно будет только, если не удастся добиться от второй стороны исполнения или убытков в претензионной переписке.

6. «Иные условия».

Здесь следует прописать, что:

- стороны при заключении договора исходят из того, что исполнитель применяет НПД;

- исполнитель сам платит свой налог как самозанятый, а заказчик не является налоговым агентом по НДФЛ и не уплачивает страховые взносы за исполнителя по доходам, полученным по данному договору.

В текущем разделе оптимально также прописать условие о том, что исполнитель своевременно информирует заказчика об утрате статуса самозанятого. Снятие с учета в качестве плательщика НПД может произойти в связи с превышением лимита дохода (2,4 млн. руб. в год) или по иным причинам. Стороны могут прописать санкции за невыполнение такой обязанности или несвоевременное извещение об этом заказчика - за вынужденное удержание работодателем НДФЛ и уплату страховых взносов исполнитель будет обязан возместить заказчику понесенные им расходы или выплатить определенный штраф.

7. «Заключительные положения».

Это обычный для договоров ГПХ раздел, где, как правило, прописывается, что изменения и дополнения к соглашению будут действительны при согласовании в письменном виде, а также то, что договор составляется в двух экземплярах.

Также в договоре прописываются адреса, реквизиты и подписи заказчика и исполнителя-подрядчика, обязательно ИНН. При безналичном расчете в числе реквизитов исполнителя должен присутствовать номер банковского счета или карты, на который будет перечисляться оплата за выполненные работы.