Образец заявления на имущественный вычет у работодателя (2026)

Работодатель может предоставить наемным работникам вычет в соответствии со ст. 220 НК РФ по следующим основаниям:

- покупка дома или квартиры, комнаты, доли жилой недвижимости;

- строительство жилого дома;

- приобретение земельного участка для возведения жилого дома (с назначением ИЖС);

- покупка участка, на котором расположен купленный дом;

- приобретение жилой недвижимости за счет заемных средств с обязательством уплаты процентов (по ипотеке).

Документы на вычет подаются работодателю в любой момент в течение года.

Комплект документов для имущественного вычета у работодателя

При предоставление налоговых вычетов от физических лиц, сотрудничающих с ним на основе трудового договора (договора ГПХ), работодатель выполняет функции налогового агента. В период применения вычета он не будет удерживать подоходный налог при выплате зарплаты и иного дохода сотруднику. Вычет предоставляется с начала года, в котором подано заявление. Если вычет заявлен в середине налогового периода, то удержанный с начала года НДФЛ пересчитывается и возвращается работнику в соответствии со ст. 231 НК РФ.

Что должен подготовить работник для начала применения имущественного вычета:

- Заявление на налоговый вычет работодателю — его образец не является типовым. Документ оформляется в произвольном виде, подается в письменной форме и с обязательным проставлением собственноручной подписи заявителя.

- Заявление в ИФНС на получение уведомления о праве на имущественный вычет (+ потверждающие документы) — для направления в инспекцию этого заявления через сервис ФНС «Личный кабинет для физлиц» (при наличии) нужно нажать справа вверху на кнопку с тремя горизонтальными линиями и внизу выбрать раздел «Каталог обращений» → вкладка «Запросить справку (документы)» → «Заявление о подтверждении права на получение имущественных налоговых вычетов» (+ приложить скан-копии потверждающей документации).

Для получения имущественного вычета через работодателя заявителю не надо посещать инспекцию ФНС для получения уведомления о подтверждении права на вычет. Налоговая самостоятельно уведомляет работодателя о том, что у его работника есть право на имущественный вычет. Уведомление о подтверждении права на вычет направляется работодателю по результатам рассмотрения заявления налогоплательщика на протяжении 30 дней со дня его представления.

Образец заполнения второго заявления, то есть заявки в ИФНС о подтверждении права на получение у работодателя имущественного вычета по НДФЛ подготовили эксперты «КонсультантПлюс». Если у вас нет доступа к системе КонсультантПлюс, то получите пробный демодоступ и бесплатно переходите в Готовое решение.

Одновременно инспекция ФНС информирует налогоплательщика-заявителя о результатах рассмотрения его заявления через ЛК налогоплательщика (или по почте заказным письмом при отсутствии подключения к личному кабинету).

Вычет предоставляется работодателем в сумме, указанной в налоговом уведомлении. Если доходов за текущий год окажется недостаточно для исчерпания всей суммы предоставленного вычета, то его остаток переносится на следующий год. Однако, тогда придется вновь подать работодателю заявление.

При наличии у работника заявленного права на разные виды вычетов имущественные подлежат применению в последнюю очередь. Физическое лицо вправе применять вычет у нескольких работодателей, если он получает налогооблагаемый доход из нескольких источников. Однако, в этом случае надо будет подавать отдельное заявление на имущественный вычет по каждому месту трудоустройства.

Заявление работодателю на имущественный вычет (2026) – образец

Типовой формы заявления, подаваемому работодателю на предоставление имущественного вычета, нет. Каждый работник оформляет документ в произвольной форме. Главное, чтобы в тексте были указаны реквизиты, идентифицирующие работодателя, заявителя и приведена цель обращения, основания для налоговой льготы.

Что рекомендуется прописать в заявлении:

- наименование работодателя, которому подаются документы + должность, фамилия и инициалы руководителя (ИП);

- сведения, по которым наниматель сможет точно идентифицировать заявителя — Ф. И. О. полностью, ИНН, прописка;

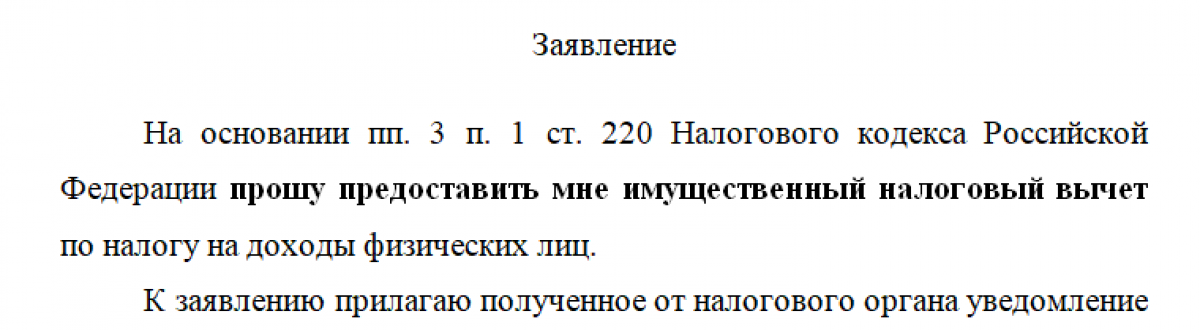

- цель подачи заявления — просьба о применении имущественного вычета (например,

«На основании пп. 3 п. 1 ст. 220 Налогового кодекса Российской Федерации прошу предоставить мне имущественный налоговый вычет по налогу на доходы физических лиц»);

- основание, дающее право на использование преференции — реквизиты соответствующего налогового уведомления (№ и дата);

- дата составления документа, подпись заявителя с расшифровкой.

Итоги

Имущественный вычет можно получить в налоговом органе и при обращении за вычетом по месту работы, то есть без подачи в ИФНС декларации 3-НДФЛ. Для этого нужно подать два заявления: одно — в налоговую на потверждение права на налоговый вычет, а второе — своему работодателю.