Как сдавать декларацию

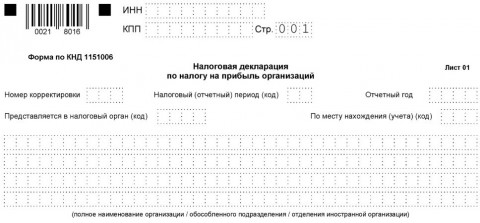

Бланк по теме: Декларация по налогу на прибыль в 2025 году

Декларация по налогу на прибыль в 2025 году

В 2022 г. заполняют форму декларации по НП (КНД 1151006), которая утверждена Приказом ФНС № ММВ-7-3/475@ от 23.09.2019 (послед. ред. – 05.10.2021).

Этим же приказом утвержден порядок заполнения данного бланка и его электронный формат. Сдавать форму обязаны все организации, перечисленные в ст. 246 НК. Среди них, к примеру, значатся российские компании и зарубежные компании, которые работают на территории РФ через свои представительства (и, либо получающие доходы на территории РФ).

Компании на УСН, проч. спецрежимах эту декларацию не сдают, поскольку освобождены от уплаты данного налога. Исключением являются ситуации, когда: компания платит дивиденды иным организациям, получает дивиденды от зарубежных организаций либо проценты по ценным бумагам (государственным, муниципальным), облигациям!

Установленные сроки сдачи декларации

1. Согласно общему порядку – по результатам соответствующего отчетного периода:

- в течение 28 календарных дней с момента его окончания;

- для тех, кто платит помесячно авансы по факту получения прибыли, – до 28 числа месяца, следующего за месяцем, по результатам которого начисляется налог.

2. По результатам соответствующего налогового периода – до 28.03 года, который следует за его окончанием.

Исправление ошибок в декларации по НП за текущий период

Этот вариант корректировки предназначен для случаев, когда ошибки обнаружены в расчете базы налога за предшествующие те либо иные периоды и соблюдаются условия:

- Период совершения ошибок доподлинно выяснить невозможно.

- Либо если по текущему периоду декларация является прибыльной, ошибки вызвали излишнюю уплату налога, а на дату сдачи текущей декларации не прошло 3 лет с момента уплаты налога по поданной декларации, имеющей ошибки.

На появление возможности пересчета базы в периоде обнаружения ошибок оказывает влияние лишь один момент. Точнее, то, как ошибки влияют на расчеты с бюджетом в этом и следующих периодах, вплоть до заявления пересчета.

Наглядным примером является ситуация, при которой в периоде, когда имело место ошибка, был убыток, а далее, после него, – переплата при уплате налога. Данная ошибка стала причиной занижения убытка, поэтому ее исправить можно в периоде ее обнаружения. Для целей корректировки следует, заполняя текущую декларацию, отобразить неучтенные расходы и избыточно учтенные доходы по стр. 400 – 403 Прил. 2 к Листу 02.

Как исправить после установленного срока сдачи декларации по налогу на прибыль (сдана в срок) ошибочно указанный в ней код налогового периода на код отчетного периода? Ответ на этот вопрос есть в «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ бесплатно.

Исправление ошибок в отданной декларации по НП

Для корректировки здесь нужно сдать уточненку за предшествующий период.

Во многих случаях сдавать уточненку нужно обязательно. К примеру, если ошибка повлекла занижение величины налога к уплате и известно, когда именно совершена ошибка!

Уточненка

Применительно к п. 1 ст. 54, п. 1 ст. 81, п. 3 ст. 88 НК уточненную декларацию по НП представляют по той же форме, что и первичную:

- при самостоятельном обнаружении ошибок, из-за которых уменьшен либо не уплачен налог, а также при выявлении не отображенной информации (известно, когда совершена ошибка!);

- если в предшествующем периоде ошибочно уменьшены расходы, что стало причиной уплаты лишней суммы налога, но в текущем периоде получился убыток;

Разъяснения по различным ситуациям с подобными ошибками представлены Минфином (см. письмо № 03-03-06/2/27064 от 06.04.2020, письмо № 03-03-06/2/86738 от 11.11.2019)!

- когда из ИФНС пришло требование о необходимости внесения исправления в первую декларацию, с которым налогоплательщик согласен;

- если обнаруженные самостоятельно ошибки (неверные сведения) не изменили размер налога и привели к его переплате (т. е. для возврата, зачета переплаты).

Ошибки, из-за которых произошла переплата, можно скорректировать в декларации по НП за текущий период. Это типичное решение для ситуации, когда в одном периоде совершена ошибка и получен убыток, а позже возникла переплата!

Уточненку сдавать не требуется, если по результатам проверки ИФНС доначислен налог (аванс). Данное доначисление налоговая сама отобразит в карточке лицевого счета налогоплательщика.

Сдача уточненки может «спровоцировать» выездную проверку ИФНС по корректируемому периоду. Проверка не исключается и тогда, когда он выходит за рамки трех лет, которые предшествуют году ее сдачи, на что указывает п. 4 ст. 89 НК!

Особенности заполнения уточненки

Таким образом, если уточненку, к примеру, сдают за 9 мес. 2021-го г., то для нее берут бланк, который применялся в тот же время. Заполнять его нужно общим порядком, так же, как и первичную декларацию. Требуется:

- перенести, по сути, все сведения из первичной декларации;

- указать правильные сведения;

- в "номере корректировки" на титуле – записать порядковый номер уточняющей декларации.

К ней нужно приложить сопроводительное письмо произвольной формы, где указаны причины внесения изменений. Когда уточненку сдают из-за недоплаты либо неуплаты налога, к такому письму следует прилагать экземпляры платежных документов по налогам и пени.

Сроки сдачи уточненки

Уточненную версию нужно сдать по месту учета, причем, не зависимо от того, куда сдавали первичную декларацию. Срок сдачи установлен только для случаев, когда уточненку требует сдать ИФНС в рамках проведенной камеральной проверки.

Тогда сдать ее нужно на протяжении 5 раб. дней после получения требования от ИФНС. Основание: п. 6 ст. 6.1, а также п. 3 ст. 88 НК. Нарушив эту норму, налогоплательщик может схлопотать штраф 5 000 р. по ст. 129.1 НК.

Рекомендации. Во-первых, в случаях, для которых не установлен срок сдачи уточненки, с ее сдачей не затягивать. Во-вторых, при подаче уточненки (с доплатой налога) после того, как закончился срок сдачи декларации, до ее подачи заплатить недоимку, пени, чтобы избежать штрафа!

Исправление технических ошибок

Подобные погрешности не связываются с расчетами базы налога и по большей части считаются не значительными. Это могут быть опечатки в ОКТМО, коде периода и др. Корректировка производится так:

- Если первичная декларация принята, сдается уточненка с верными данными.

- Если первичная декларация не принята, тогда ее сдают повторно, указав верные показатели.

Несущественные технические погрешности исправлять не требуется. Например, пропущенную букву в отчестве.

Перечень основных ошибок

|

№ п/п |

Некоторые частые ошибки |

Что делать |

|

1 |

Отсутствие подр. 1.1 разд. 1 (его должны заполнять все, кроме налоговых агентов, НКО!) |

Сформировать новый файл с данным подразделом и отправить его в ИФНС |

|

2 |

Ошибочные сведения предшествующих периодов в текущем периоде:

|

|

|

3 |

В убыточном предшествующем периоде есть завышение расходов, занижение доходов |

Сдать уточненку со сниженным убытком, приложив к ней объяснение |

|

4 |

В убыточном предшествующем периоде есть завышение доходов, занижение расходов |

Сдать уточненку с завышенным убытком, но без внесения правок в текущем периоде, приложив к ней объяснение |

|

5 |

В предшествующем прибыльном периоде есть завышение доходов, занижение расходов |

Снизить налог, устранив ошибки на текущий период |

|

6 |

В предшествующем прибыльном периоде есть завышение расходов, занижение доходов |

Повысить налог, сдав уточненку и доплатив налог с пени |