Срок сдачи персонифицированных сведений

Согласно абз. 3 п. 7 ст. 431 НК РФ, срок сдачи персонифицированных сведений – 25-е число месяца, следующего за отчетным. Соответственно, подать персонифицированные сведения за декабрь 2024 года нужно будет до 25 января 2025 года.

Однако, согласно письму ФНС от 28.03.2023 № БС-4-11/3700@, форму ПС за декабрь можно не сдавать. Это связано с тем, что персонифицированные сведения повторяют 3-й раздел отчета «Расчет по страховым взносам» (РСВ). Поэтому при сдаче в составе РСВ третьего раздела предоставление дополнительного отчета с дублирующими сведениями не требуется.

Нужно помнить, что форму ПС следует представлять в ИФНС, даже если сотрудникам не было произведено начисление. В таком случае заполняются только их личные данные без указания сумм начислений.

Заполнение персонифицированных сведений

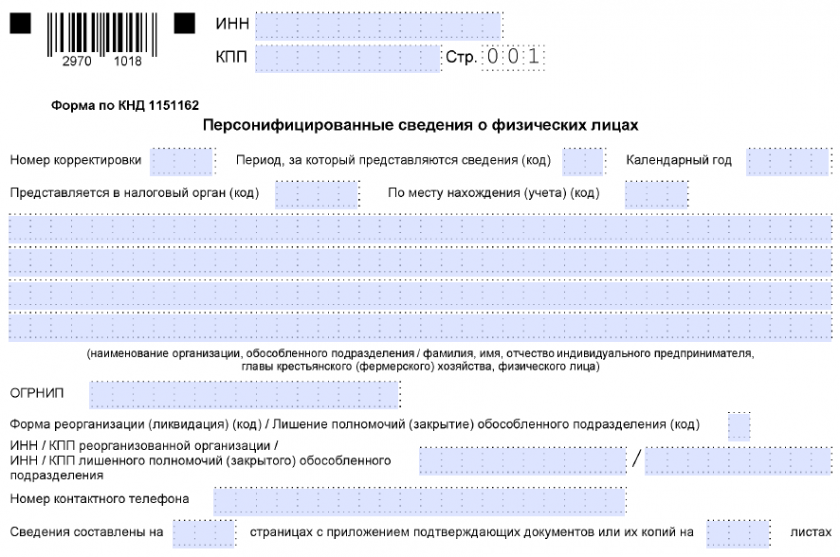

Форма ПС утверждена приказом ФНС России от 29.09.2022 № ЕД-7-11/878@. Она состоит из двух разделов: титульного листа и персональных данных физических лиц. Бланк формы для ознакомления можно скачать здесь.

Бланк по теме: Персонифицированные сведения о физических лицах в 2026 году

Персонифицированные сведения о физических лицах в 2026 году

На титульном листе нужно заполнить реквизиты предприятия и указать фамилию, имя и отчество руководителя или представителя компании в зависимости от того, кто будет подписывать и отправлять отчетность. В поле «Достоверность и полноту сведений, указанных в настоящих сведениях, подтверждаю» указать соответствующий код. Для руководителя это будет 1, а для представителя – 2. В поле «Период» нужно указать 12 – код месяца. При заполнении отчета в специальных программах поля титульного листа заполняются автоматически.

На втором листе нужно заполнить сведения о сотрудниках. Они включают в себя:

- ИНН работника;

- его СНИЛС;

- фамилию, имя, отчество;

- сумму начисленной заработной платы.

На листе расположено 4 поля для заполнения. Если в организации работает больше людей, то нужно распечатать второй лист и заполнить на других сотрудников. Число полей для заполнения сведений о работниках не ограничено.

Нужно помнить, что сдавать отчет на бумажном носителе можно только в том случае, если в организации работает 10 человек и менее. Если число сотрудников больше 10, то отчет будет принят налоговой службой только в электронном виде.

Нансы заполнения персонифицированных сведений подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Заполнение отчета в 1С:Бухгалтерия

В программе 1С:Бухгалтерия форма персонифицированных сведений заполняется автоматически. Для этого нужно выполнить следующие действия:

1. Нажать на вкладку «Отчетность, справки» и в выпадающем окне выбрать 1С-Отчетность. Находится этот пункт в левой части списка в начале.

2. Откроется журнал отчетов. После нажатия на кнопку «Создать» появится всплывающее окно с перечнем форм отчетов. Персонифицированные сведения находятся в «Налоговой отчетности». Нужно выбрать данную отчетность, нажав на нее один раз. После этого нажать на кнопку «Выбрать».

2. Откроется журнал отчетов. После нажатия на кнопку «Создать» появится всплывающее окно с перечнем форм отчетов. Персонифицированные сведения находятся в «Налоговой отчетности». Нужно выбрать данную отчетность, нажав на нее один раз. После этого нажать на кнопку «Выбрать».

Нужно следить, чтобы в журнале были выбраны именно отчеты. Выбранная группа документов подсвечивается желтым цветом.

Нужно следить, чтобы в журнале были выбраны именно отчеты. Выбранная группа документов подсвечивается желтым цветом.

3. Во всплывающем окне указать месяц, за который подаются сведения (декабрь) и нажать кнопку «Создать».

4. Откроется пустой бланк отчета. Для его заполнения нужно нажать кнопку «Заполнить». Программа заполнит отчет данными всех сотрудников, которые числились в организации в этом месяце, и суммами их вознаграждений.

4. Откроется пустой бланк отчета. Для его заполнения нужно нажать кнопку «Заполнить». Программа заполнит отчет данными всех сотрудников, которые числились в организации в этом месяце, и суммами их вознаграждений.

5. Во втором разделе нужно будет проверить сведения по сотрудникам. Чтобы развернуть список, нужно нажать на «Сведения». В каждой карточке также указывается общая сумма начислений. Это облегчает проверку. Данная сумма справочная и отсутствует на бумажном бланке.

5. Во втором разделе нужно будет проверить сведения по сотрудникам. Чтобы развернуть список, нужно нажать на «Сведения». В каждой карточке также указывается общая сумма начислений. Это облегчает проверку. Данная сумма справочная и отсутствует на бумажном бланке.

После проверки отчет можно выгрузить для передачи в налоговую инспекцию через ЭДО. Делается это нажатием кнопки «Выгрузка». Если отчет сформирован без ошибок, то он будет сохранен в указанной папке. При обнаружении ошибок программа выдаст их список. После исправления нужно повторить выгрузку отчета. После выгрузки можно сохранить отчет ПС и закрыть документ.

После проверки отчет можно выгрузить для передачи в налоговую инспекцию через ЭДО. Делается это нажатием кнопки «Выгрузка». Если отчет сформирован без ошибок, то он будет сохранен в указанной папке. При обнаружении ошибок программа выдаст их список. После исправления нужно повторить выгрузку отчета. После выгрузки можно сохранить отчет ПС и закрыть документ.

Правильность заполнения таких отчетов, как персонифицированные сведения и расчет страховых взносов, зависит от правильности внесенных в программу данных. Нужно внимательно следить за данными, вносимыми в карточку сотрудника, при начислении заработной платы. В случае несовпадения данных сотрудника, указанных в отчете, и сведений, которые хранятся в ФНС, отчет будет считаться несданным и вернется с отрицательным протоколом.

Итоги

Несмотря на разъяснения ИФНС об отсутствии необходимости сдавать персонифицированные сведения за последний месяц отчетного периода, это можно сделать. Сдача отчета ПС за декабрь 2024 года позволит избежать штрафных санкций со стороны налоговой. Отчет заполняется быстро и просто, а объяснение инспектору ИФНС причины непредставления отчета потребует много времени и сил.