Расчет страховых взносов в 2022 году

РСВ: особенности расчета

Расчет по страховым взносам 2022 раскрывает информацию об исчисленных страхвзносах в следующие фонды: ПФР, ФОМС и ФСС. Это отчисления на пенсионное и медицинское страхование, а также страхование на случай временной нетрудоспособности и в связи с материнством.

Сдача РСВ в 2022 году осуществляется на новом бланке по форме КНД 1151111. Она утверждена Приказом ФНС России от 6 октября 2021 года № ЕД-7-11/875@.

РСВ обязаны оформлять страхователи, производящие выплаты за труд в пользу своих сотрудников. Даже если в отчетном периоде не было таких начислений, необходимо предоставить нулевой расчет.

Отчет сдается на проверку в ИФНС по месту регистрации юрлица либо по месту жительства ИП.

РСВ в 2022 году составляется ежеквартально. Актуальный срок представления данного документа определен в п. 7 ст. 431 НК РФ. Предельная дата – 30 число месяца, следующего за истекшим кварталом. Здесь действует правило переноса – если день сдачи отчетности выпадает на праздничный или выходной, срок сдвигается на следующий ближайший к этому моменту рабочий день (ст. 6.1 НК РФ).

В этом году с учетом переноса сроков РСВ сдается по такому графику:

- за 1 квартал – до 04.05.2022;

- за 2 квартал (полугодие) – до 01.08.2022;

- за 3 квартал (9 месяцев) – до 31.10.2022;

- за 4 квартал (год) – до 30.01.2023.

В следующем году сроки подачи отчета планируют скорректировать посредством оформления новой редакции ст. 431 НК РФ. Если законопроект вступит в силу, отчитываться перед налоговой придется раньше – не до 30, а до 20 числа.

Нарушение сроков чревато штрафами, определенными ст. 119 НК РФ и ст. 15.5 КоАП.

Как сдавать РСВ в 2022 году? Если штат субъекта хозяйствования состоит более чем из 10 человек, то отчет, скрепленный ЭЦП, подается через ТКС в электронном виде. Те же юрлица и ИП, которые делают отчисления в отношении 10 сотрудников и менее, могут сдавать документ в бумажной форме. Электронный формат для них – право, но не обязанность. Это прописано в п.10 ст. 431 НК РФ.

Как проверить правильность заполнения расчета по страховым взносам на основе контрольных соотношений? Ответ на этот вопрос есть в «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный демодоступ бесплатно.

Заполняем РСВ

Правила заполнения РСВ 2022 определены в Приказе ФНС России от 06.10.2021 N ЕД-7-11/875@ "Об утверждении формы расчета по страховым взносам, порядка ее заполнения, а также формата представления расчета по страховым взносам в электронной форме".

Данные в отчет вносятся нарастающим итогом с начала года. То есть в документе за полугодие, например, содержится информация как за 6 месяцев, так и за каждый месяц второго квартала.

Рассмотрим подробнее принципы заполнения формы РСВ в 2022 году.

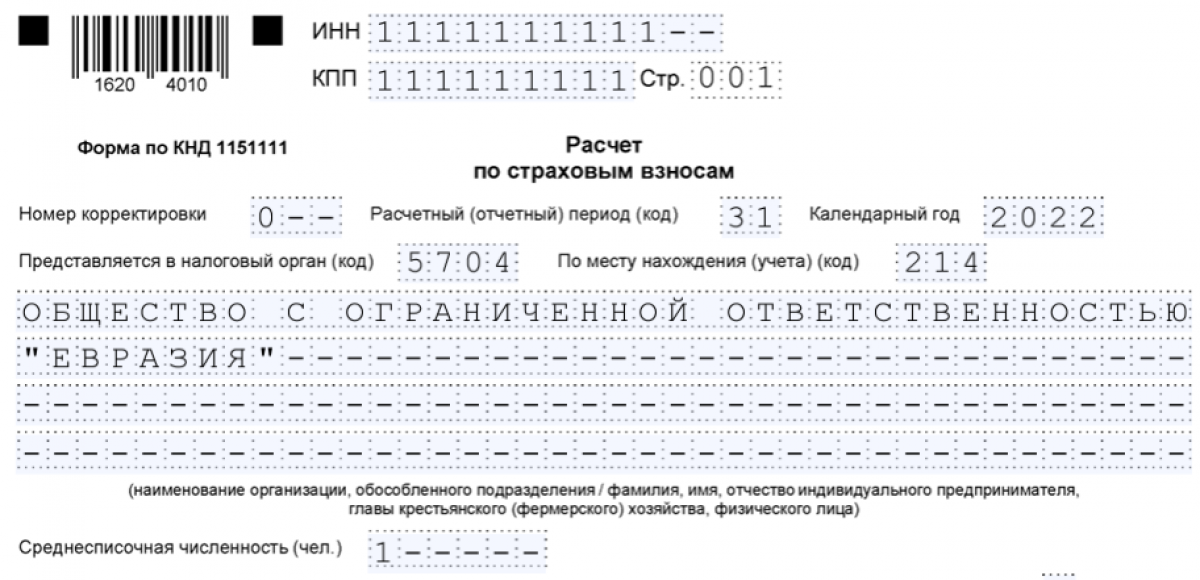

Титульный лист

На титульной странице указываются регистрационные данные фирмы: ИНН, КПП, полное наименование, контактный телефон. Здесь же проставляется код ИФНС, в которой зарегистрирован субъект хозяйствования и, соответственно, куда подается отчет.

В специальное окошко вписывается код отчетного периода. Для первого квартала это 21, для второго – 31, для третьего – 33, для четвертого – 34.

В поле «По месту нахождения» ставится подходящий шифр из Приложения 4 к Приказу № ЕД-7-11/875@ от 06.10.2021. Так, например, код 214 означает, что отчет предоставляется по месту нахождения российского юрлица.

Также на титульной странице представляется информация о среднесписочной численности субъекта хозяйствования. Она считается с учетом сотрудников, трудящихся в обособленных подразделениях.

Раздел 1

Здесь отражаются сводные итоговые сведения из других разделов и приложений к ним. Для каждого типа отчислений предусмотрен свой блок, в котором есть место для представления информации нарастающим итогом с начала года и по месяцам отчётного квартала.

Приложение 1 к разделу 1

В этой части расчета показаны отчисления на два типа страхования: пенсионное и обязательное медицинское. Подробные расчеты приведены в подразделах 1.1 и 1.2.

Первым делом в этих подразделах указывается код тарифа плательщика. Этот шифр определяет категорию плательщика взносов. Полный перечень кодов приведен в приложении 5 к Приказу ФНС России от 6 октября 2021 года № ЕД-7-11/875@.

Шифр 01 используется для базового тарифа. Свои коды действуют для льготных ставок. Если на предприятии применяются несколько тарифов, приложение 1 (как и приложение 2) заполняется по каждому из них по отдельности.

В подразделах 1.1 и 1.2 указывается численность застрахованных лиц. В первой строке проставляется цифра, учитывающая всех сотрудников предприятия – и тех, кто получал выплаты, и тех, кому трудовое вознаграждение в данном периоде не начислялось (например, декретницы).

В строках же, предусматривающих разбивку численности по месяцам отчетного квартала, указываются лишь лица, по которым в данном периоде производились отчисления в ПФР и ФОМС.

Расчет отчислений на пенсионное страхование вносится в подраздел 1.1 в следующем порядке:

- поле 030 – общие начисления в пользу застрахованных;

- поле 040 – начисления, освобожденные от обложения взносами;

- поле 045 – вычеты;

- поле 050 – база для исчисления взносов в ПФР (разница между общими начислениями и необлагаемой их частью в совокупности с вычетами);

- поле 051 – часть базы, превышающая предельную величину базы для отчислений в ПФР;

- поле 060 – сумма страхвзносов на пенсионное страхование;

- поля 061 и 062 – детализация взносов с точки зрения превышения лимита.

Подраздел 1.2, в котором содержатся сведения об отчисления на обязательное медицинское страхование, оформляется аналогичным образом.

Приложение 2 к разделу 1

Здесь представляется информация о расчете отчислений в ФСС на случай нетрудоспособности и материнства.

В Приложении 2 так же указывается код тарифа плательщика и количество застрахованных лиц (общее и с разбивкой по месяцам последнего квартала). Здесь отражаются следующие сведения:

- общие начисления в пользу застрахованных лиц (с начала года и с разбивкой по месяцам отчетного периода);

- не подлежащие обложению суммы начислений;

- разница между трудовыми начислениями и предельной величиной базы;

- база для исчисления страхвзносов;

- размер исчисленных страхвзносов.

Раздел 3

Здесь содержатся данные персонифицированного учета. Это информация по каждому сотруднику юрлица или ИП.

В первом блоке раздела указываются личные сведения по застрахованному лицу: номера его ИНН и СНИЛС, ФИО (полностью), дата рождения, код гражданства (для РФ – 643), паспортные данные.

Во втором блоке представлены сведения по месяцам отчетного квартала:

- буквенный код категории сотрудника (берется из приложения 7 к Приказу ФНС России от 6 октября 2021 года № ЕД-7-11/875@);

- сумма выплат трудящемуся;

- база для начисления страхвзносов на пенсионное страхование;

- величина взносов на пенсионное страхование.

Третий раздел заполняется отдельно на каждого сотрудника компании. Соответственно, если трудящихся 15, то третьих разделов тоже будет 15.

Образец заполнения РСВ за 2 квартал 2022 года даст наглядное представление о том, как оформлять этот документ.

Другие разделы

В форме предусмотрены и другие разделы. Они предназначены для страхователей, работающих в определённых сферах. Так, например, раздел 2 и приложения к нему заполняют только руководители фермерских хозяйств. Подразделы 1.3.1 и 1.3.2 оформляют плательщики взносов на пенсионное страхование по доптарифам. Приложения 5-7 созданы для льготников из IT-сферы. Приложение 8 предназначено для нанимателей сотрудников-иностранцев, а приложение 9 – для нанимателей участников студенческих отрядов.

Нулевой РСВ

Как уже говорилось выше, даже если в отчетном периоде трудовые вознаграждения сотрудникам не начислялись, необходимо предоставить в ИФНС на проверку РСВ нулевой.

ВНИМАНИЕ! ИП без наемных сотрудников нулевой РСВ не сдают. Нулевой отчет обязаны сдавать работодатели, у которых есть неработающие наемные работники.

Какие страницы сдавать в 2022 году? Речь идет об упрощенной форме, включающей следующие листы:

- титульник;

- раздел 1 без приложений (здесь в соответствующем поле необходимо проставить код «2» - «Выплаты физлицам не производились»);

- раздел 3 (он заполняется по директору фирмы).

Образец заполнения нулевого РСВ поможет лучше разобраться в теме.

Расчет страховых взносов в 2022 году сдается на бланке по форме КНД 1151111. В нем содержится информация о начисленных страховых взносах в ПФР, ФОМС и ФСС. Причем приводятся как обобщенные сведения с начала года, так и данные по трем месяцам отчетного квартала. Даже если начислений в пользу сотрудников в отчетном периоде не было, обязательно сдается нулевой отчет.