Правила перехода на ежемесячные авансовые платежи

Организации, которые вносят помесячные авансы в текущем 2022 г., могут до конца 2022 г. перейти на уплату данных авансов по фактической прибыли. Допускается переход с отчетного периода 3, 4 мес. и т. д. до конца 2022 г. При определении суммы аванса к уплате учитываются авансы, начисленные ранее.

Для этого согласно действующим правилам требуется направить в ИФНС (по месту своего нахождения либо учета крупного плательщика) соответствующее уведомление. Сделать это нужно до 20 числа того месяца, которым завершается отчетный период и с которого осуществляется (планируется) переход.

Для перехода с 3 месяца уведомлять ИФНС следует до 15.04. Соответственно, далее уведомление в 2022 г. отправлять нужно до:

- 20.04 (при переходе с 4 мес.);

- 20.05 (5 мес.);

- 20.06 (6 мес.);

- 20.07 (7 мес.);

- 22.08 из-за переноса установленного срока с субботы 20.08 на рабочий день (8 мес.);

- 20.09 (9 мес.);

- 20.10 (10 мес.);

- 21.11 из-за переноса установленного срока с воскресенья 20.11 на рабочий день (11 мес.);

- 20.12 (12 мес.).

При пропуске обозначенных выше сроков изменить порядок уплаты авансов с пропущенного периода станет невозможным. Изменение порядка организация должна отобразить (закрепить) в учетной политике.

Заполнение уведомления об изменении порядка исчисления авансовых платежей

ФНС рекомендует для уведомления ИФНС использовать одностраничную форму (КНД 1150103), предложенную в письме службы № СД-4-3/6802@ от 22.04.2020:

Скачать форму уведомления об изменении

порядка исчисления авансовых платежей

Настоящую форму организации начали применять 22.04.2020, и продолжают использовать по сей день. В ней указывают:

- ИНН/КПП;

- код ИФНС;

- код места нахождения организации – «214» либо места учета крупного плательщика – «213»;

- название организации – плательщика целиком, как в учредительной документации;

- дата перехода, например: 01.03.2022 – переход осуществляется с 3 мес., 01.04.2022 – с 4 мес. и т. д.

- «1» - переход на помесячные авансы из факт. прибыли, для даты «01.месяц.год» («2» - на протяжении соответствующего отчетного периода, для даты «01.01.год»);

- контактный телефон организации;

- число страниц уведомления (001), количество листов прилагаемых подтверждающих документов;

- кто подтверждает представляемые сведения («1» - сам плательщик, «2» - его представитель).

Уведомление должен подписать руководитель организации.

Подготовка декларации

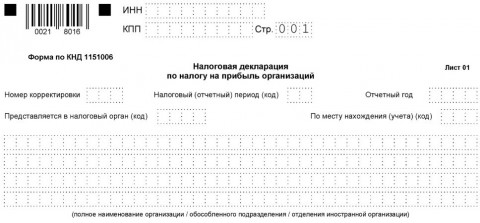

Российские организации сдают декларацию по актуальной форме (КНД 1151006), утв. Приказом ФНС № ММВ-7-3/475@ от 23.09.2019 (послед. ред. от 05.10.2021).

Бланк по теме: Декларация по налогу на прибыль в 2025 году

Декларация по налогу на прибыль в 2025 году

Расчеты в составе данной декларации представляют организации, имеющие обязательства налоговых агентов относительно налога на прибыль. Порядок ее заполнения обозначен этим же приказом (в Прил. 2). Обязательными для заполнения являются:

- Титул;

- Лист 01;

- подразд. 1.1., Разд. 1;

- Лист 02;

- Прил.1 и 2 к Листу 02 (если иное не предусмотрено действующим Порядком заполнения).

Пример заполнения декларации по налогу на прибыль при уплате ежемесячных платежей есть в «КонсультантПлюс». Получите пробный демодоступ к системе КонсультантПлюс и бесплатно переходите в Типовую ситуацию.

При переходе на помесячные авансы из факт. прибыли с 4 месяца в декларации за 1 кв. 2022 г. (срок сдачи до 28.04), исчисляя авансы на 2 кв., нужно проставлять нули по строкам подразд. 1.2 к Разд. 1, затем Листа 02 и Прил. 5 и Прил. 6 к Листу 02.