Сдача бух. отчетности в 2026 г.: на что обратить внимание

Сдавать бухотчетность (и аудиторское заключение, если проводится аудит) в 2026 г. следует в электронном виде всем, кто ведет бухучет. Требования к ней определяет ст. 13 ФЗ № 402 от 06.12.2011 (послед. ред. от 15.12.2025). Данная обязанность распространяется на малый бизнес, микропредприятия. Освобождены от нее только ИП, зарубежные представительства в РФ.

Начиная с бухотчетности за 2025 год отчетность подают по формам из ФСБУ 4/2023. Все экономические субъекты используют новые бланки (стандартные, упрощенные), введенные Приказом ФНС России от 15 ноября 2024 года №ЕД-7-1/1041@.

Начиная с отчетности за 2025 год, бухотчетность подают по формам, утв. ФСБУ 4/2023.

Годовая отчетность сдается на протяжении 3 мес. после отчетного года в ИФНС по месту нахождения. Например, за 2025 г. ее нужно сдать до 31.03.2026, а скорректированную отчетность (после устранения ошибок) – до 31.07.2026. После сдачи сведения из отчетности попадают в ГИРБО и повторно больше никуда не сдаются. Те компании, чьи сведения не попадают в ГИРБО, продолжают отчитываться перед госорганами, а также Росстатом.

Представляется ли в единый государственный информационный ресурс последняя отчетность реорганизованных и ликвидированных компаний, как сдать бухгалтерскую отчетность в налоговый орган и кому надо сдавать ее в Росстат, подробно рассказали эксперты «КонсультантПлюс». Получите пробный демодоступ к справочно-правовой системе и бесплатно переходите в Готовое решение.

Изменения, касающиеся бухотчетности

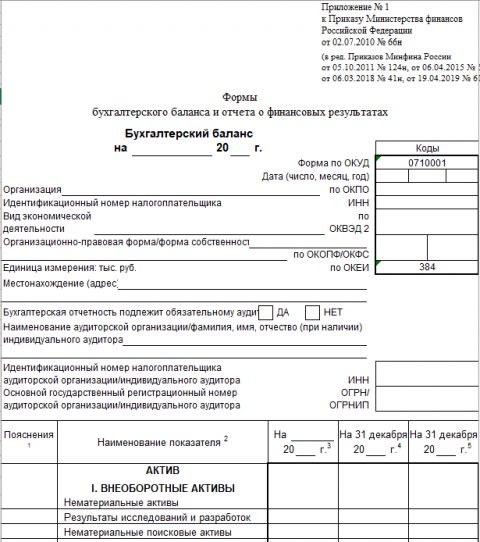

Бланк по теме: Форма 1 бухгалтерского баланса - порядок заполнения

Форма 1 бухгалтерского баланса - порядок заполнения

С 2025 года. в отличие от годовой отчетности, согласно ФСБУ 4/2023, в составе промежуточной бухотчетности за 2025 год произошли важные изменения. Он стал таким же, как и состав годовой. Так, коммерческая компания составляет бухбаланс, отчет о финансовых результатах и приложения к ним, а НКО – баланс, отчет о целевом использовании средств и приложения к ним.

Кроме того, с 2025 года:

- Утрачивают силу приказ Минфина РФ от 06.07.1999 № 43н (ПБУ 4/99) и приказ Минфина России от 02.07.2010 № 66н.

- Вступает в силу новый план счетов бухучета для некредитных финорганизаций, БКИ, кредитных рейтинговых агентств и порядок его применения.

- Обновляются формы раскрытия информации в годовой бухотчетности отдельных некредитных финансовых организаций, БКИ, кредитных рейтинговых агентств.

- Изменяются требования к составлению бухотчетности операторов инвестиционных и финансовых платформ, операторов информ. систем, в которых выпускаются ЦФА, и операторов обмена ЦФА.

- Изменяется порядок составления и представления бухотчетности бюджетных и автономных учреждений – например, это касается порядка применения системы "Электронный бюджет".

Также, отменено информационное письмо Банка России о неприменении мер воздействия к операторам финансовых платформ в случае несоблюдения ими требований нормативных актов ЦБ РФ по бухучету и бухотчетности с 1 января 2023 г.

Нарушения и ответственность

Нарушением признается задержка сдачи (непредставление) бухотчетности. Причем независимо от того, попадает информация из этой отчетности в ГИРБО либо нет. В этих случаях, а также за грубое нарушение требований бухучета (к бухотчетности), искажение показателей нарушителей штрафуют по соответствующим статьям КоАП и НК.

Наложение штрафа, как и его уплата, не освобождает от сдачи бухотчетности (следует из п. 4 ст. 4.1 КоАП)!

Для сравнения. Размеры штрафных санкций на 2016 и 2019 гг. можно узнать из материалов: «Штраф за несвоевременную сдачу бухгалтерской отчетности в 2019 году» и «Штраф за несдачу бухгалтерской отчетности».

Штрафные санкции за нарушение сроков

Сведения о штрафе за несдачу бухгалтерской отчетности, его размеры в разных случаях представлены далее:

|

Нарушение |

Санкции |

Основание |

| Несдача (задержка сдачи) отчетности в ИФНС, если отчетность компании размещается в ГИРБО |

Штраф: 300–500 р. (для ответственных должностных лиц); 3 000–5 000 р. (для юрлиц) |

Ст. 19.7 КоАП |

| 1 500–2 500 р. (для малых предприятий, микропредприятий) | Применительно к нормам ст. 4.1.2 КоАП | |

| 200 р. за каждый документ, который не сдан | п. 1 ст. 126 НК | |

| 300–500 р. (для должностных лиц) | ч. 1 ст. 15.6 КоАП |

При несдаче (задержке подачи) документов, сведений в ИФНС, которые не размещают в ГИРБО, штрафы возможны по ст. 15.6 КоАП РФ и ст. 126 НК РФ,

Примеры начисления штрафов за несвоевременную сдачу декларации по НДС, по налогу на прибыль и РСВ привели эксперты «КонсультантПлюс». Если у вас нет доступа к системе КонсультантПлюс, получите пробный демодоступ. Это бесплатно.

Штрафные санкции за нарушения требований бухучета (составления бухотчетности)

Ответственность за грубые нарушения по бухучету (отчетности) предусмотрена по ст. 15.11 КоАП. Настоящая статья определяет также случаи подобных нарушений (см. Примечание). К ним, например, относится занижение налоговых сумм к уплате на 10 % из-за искаженных данных бухучета, а также составление отчетности не по сведениям из регистров. Размер штрафов по ст. 15.11 для должностных лиц:

- 5 000–10 000 р. (при первичном нарушении);

- 10 000–20 000 р. либо дисквалификация на 1–2 года (при повторном нарушении).

К ответственности привлекают по этой статье именно ответственное должностное лицо. Им может быть как бухгалтер, так и сам руководитель компании. То есть то лицо, которое отвечает за учет. Обычно таковым является главный бухгалтер.

Когда к ответственности за грубые нарушения не привлекают

Как и раньше, в 2026 г. должностное лицо (чаще главбух) не штрафуется (освобождается от ответственности):

- Если сдана скорректированная отчетность, доплачена неуплаченная (из-за искаженных сведений) сумма, погашена пеня.

- Когда обнаруженная ошибка устранена установленным порядком и до утверждения отчетности.

Помимо этого, согласно п. 1.1 Примечания к ст. 15.11 КоАП, с должностного лица ответственность снимается, если ошибка в отчетности вызвана:

- непередачей (задержкой) первичной документации други лицом;

- несоответствиями в первичной документации, которая составлена другими лицами.

При этом протокол о нарушении составляет ИФНС, а штраф налагается через суд. Поэтому доказательства того, что тот же главбух невиновен, нужно будет представлять суду.

Итоги

- В 2026 г. бухотчетность сдают все, кто ведет бухучет, за исключением ИП, представительств зарубежных компаний в РФ.

- Бухотчетность из приказа № 66н в крайний раз подавали за 2024 год. С отчетности за 2025 год применяют ФСБУ 4/2023.

- Штрафы налагаются за несдачу (задержку сдачи) отчетности, грубые нарушения требований бухучета и бухотчетности. Основные статьи КоАП, по которым привлекают к ответственности должностных лиц (бухгалтеров), – ст. 15.11, 15.6, а также 4.1.2 и 19.7, а НК РФ - ст. 126.

- Должностное лицо не наказывают, если доказана вина другого лица, когда сдана уточненная отчетность и при этом доплачена налоговая сумма и пеня, а также если ошибка устранена до утверждения отчетности.