Договор между ИП и самозанятым

«Самозанятые»: кто может являться таковым, чем регулируется деятельность

Нынешнее понятие «самозанятые», пришло в бизнес одновременно с принятием закона № 422-ФЗ от 27.11.2018 о проведении эксперимента по введению спецрежима «Налог на профессиональный доход» (НПД).

Термин «самозанятый» применяется к физическим лицам, чья сфера деятельности подразумевает получение доходов от использования имущества, оказания услуг, выполнения работ по договору с заказчиком, продажи товаров, как физическим лицам, так и налогоплательщикам, зарегистрированным в качестве ИП или юрлица.

Самозанятые лица проходят соответствующую регистрацию в налоговом органе, и уплачивают НПД с полученного в рамках режима дохода по ставке 4% либо 6% (размер ставки определяется статусом заказчика/покупателя/получателя услуг – физлицо или ИП/юрлицо). Их деятельность, принцип расчета и уплаты НПД регламентирует вышеуказанный закон № 422-ФЗ.

Вышеназванный закон:

-

позволяет осуществлять свою деятельность самозанятым как в статусе ИП, так и без такового;

-

освобождает их от уплаты НДФЛ с тех доходов, на которые распространяет действие НПД,

-

не требует уплаты обязательных страхвзносов физлицами, освобождает ИП от уплаты фиксированных страховых платежей по ОМС и ОПС.

Сотрудничество с самозанятыми может осуществляться как на основании устных договоренностей, так и на основании договоров, заключенных письменно.

Дополнительно о статусе самозанятого рекомендуем прочитать материал КонсультантПлюс. Если у вас еще нет доступа к системе КонсультантПлюс, вы можете оформить бесплатный пробный доступ на 2 дня.

Договор между ИП и самозанятым: нюансы

Как уже было сказано выше, взаимодействие с самозанятыми может осуществляться в рамках устных договоренностей, однако минимизацию деловых и финансовых рисков, обеспечение защиты и соблюдения интересов сторон в полной мере обеспечивает только письменный договор самозанятого с ИП, компанией или физлицом.

Это полезно знать: ФНС, для обеспечения безопасности сотрудничества с самозанятыми, предоставила налогоплательщикам возможность проверить потенциального партнера по договору на предмет наличия у него статуса плательщика НПД, организовав на своем сайте соответствующий онлайн-сервис «Проверить статус налогоплательщика - самозанятого». Для этого необходимо ввести ИНН самозанятого лица и дату, по состоянию на которую требуется искомая информация.

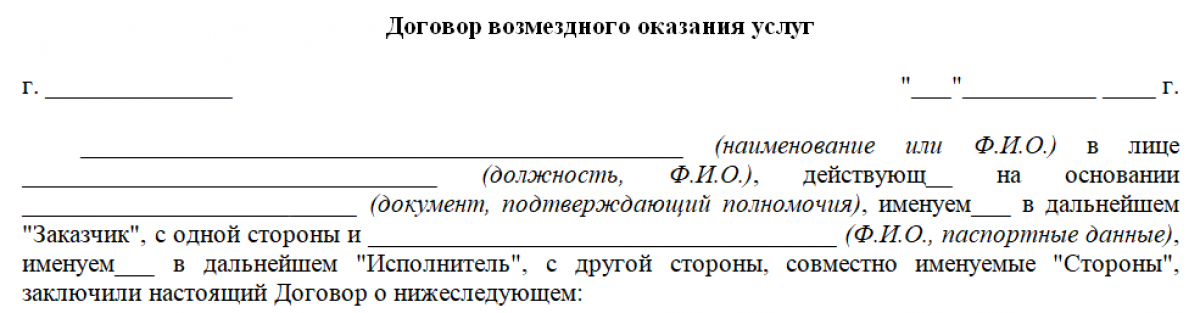

В качестве базового, может быть принят договор самозанятого с ИП, образец которого аналогичен договору гражданско-правового характера, и должен содержать основные сведения и положения, ему присущие:

-

сведения о дате и месте заключения договора сторонами-участницами;

-

предмет соглашения (вид и объем услуг, работ и т.д., на осуществление которых таковой заключается);

-

порядок выполнения обязательств по договору и конкретные требования к услугам, работам, предоставлению имущественных прав;

-

порядок сдачи-приема выполненных работ, оказанных услуг, и подписания соответствующего акта;

-

для договоров разового характера – цена договора, а для договоров поэтапного выполнения работ, оказания услуг, предоставления имущественных прав – порядок оплаты и размеры платежей (при разделении общей суммы договора на поэтапные платежи);

-

права и обязанности, ответственность сторон;

-

срок действия соглашения;

-

порядок внесения изменений в условия договора;

-

принцип разрешения конфликтов и споров;

-

реквизиты и подписи сторон.

Учитывая статус и налоговые преференции самозанятого, особенности применения НПД, некоторые условия и формулировки в соглашении с ним, значительно отличаются от типовых, и включать их в договор следует с учетом этих аспектов.

В договор самозанятого с ИП или юрлицом должны быть включены:

-

указание на уплату самозанятым лицом налога на профдоход;

-

обязанность предоставления исполнителем (самозанятым) чека при оплате договора контрагентом;

-

отсутствие у заказчика обязанности налогового агента осуществлять удержание и перечисление НДФЛ и уплату страховых взносов (при наличии чека, выданного самозанятым – п. 1 ст. 15 закона № 422-ФЗ);

-

обязанность самозанятого сообщить второй стороне договора в течение установленного срока о снятии с учета в качестве плательщика НПД.

Важно учесть, что при отстутствии чека от исполнителя, заказчику придется уплатить за него страховые взносы ПФР и ОМС, поэтому договором можно предусмотреть санкции для самозанятого, если он не выдаст чек после получения оплаты, а также, если вовремя не сообщит об утрате своего статуса плательщика НПД. Платить страхвзносы не придется только в случае, если самозанятый сдает в аренду имущество, или сам является ИП.

Необходимо помнить, что если в ГПХ-соглашении с самозанятым физлицом контролирующие органы обнаружат признаки трудового договора, заказчику будут доначислены не только обязательные страхвзносы (ПФР, ОМС, ФСС), но и НДФЛ, а также штраф по ст. 5.27 КоАП РФ.