Новые лимиты по УСН на 2023 год

Для применения упрощенки соблюдайте лимиты по доходам, средней численности персонала и стоимости основных средств (для юрлиц). В случае превышения указанных показателей вы утратите право на применение спецрежима и автоматически перейдёте на общую систему налогообложения.

Рассмотрим лимиты по УСН более детально.

Лимит по выручке на УСН в 2024 - 2024 годах

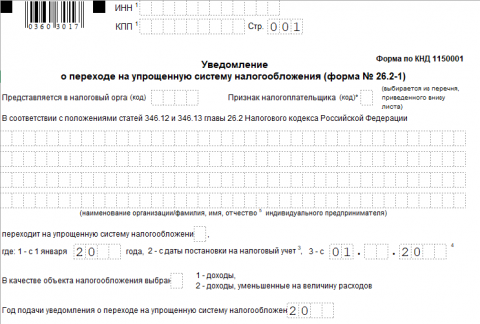

Бланк по теме: Форма 26-2-1: уведомление о переходе на УСН

Форма 26-2-1: уведомление о переходе на УСН

Лимит доходов по УСН в 2023 г. утвержден в двух вариантах:

- Доход для перехода на УСН.

- Доход для сохранения права на применение УСН.

Каким должен быть доход для перехода на УСН

Перейти на УСН с других систем налогообложения можно только с 1 января нового отчетного года. Чтобы юрлицу перейти на УСН, величина дохода за 9 месяцев текущего года не должна превышать 112,5 млн руб. Этот показатель ежегодно индексируется на коэффициент-дефлятор, установленный на следующий календарный год.

В 2024 г. коэффициент-дефлятор равен 1,329. Это значит, что для перехода на упрощёнку с 2024 г. величина доходов у юрлица за период с января по сентябрь 2023 г. не должна быть выше 149,51 млн руб. = 112,5 млн руб. х 1,329 (п. 2 чт. 346.12 НК РФ, письмо Минфина России от 26.11.2021 № 03-11-06/2/95943).

Чтобы перейти на упрощёнку с нового года, нужно подать уведомление по форме № 26.2-1 (КНД 1150001), утвержденное приказом ФНС РФ от 02.11.2012 № ММВ-7-3/829@. Это нужно сделать не позднее 31 декабря календарного года, предшествующего году, начиная с которого налогоплательщик переходит на УСН.

В этом уведомлении юрлицу нужно отобразить сумму доходов за 9 месяцев текущего года. В данной строке указываются доходы, приведенные в п. 1 ст. 346.15, п. 1, 2 ст. 248 НК РФ.

Статья по теме: Новые лимиты по УСН и ПСН В Госдуму внесен законопроект с поправками в налоговый кодекс, предусматривающий изменение условий для применения упрощенной системы налогообложения и спецрежима на основании патента. ПодробнееВнимание! Для вновь созданных организаций и ИП лимит для перехода на УСН не применяется. Указанные лица вправе уведомить о переходе на УСН не позднее 30 календарных дней с даты постановки на учет в ИФНС.

Каким должен быть доход для сохранения права на применение УСН

Второй показатель доходов — это доходы для сохранения права на применение упрощёнки.

Если вы перешли на УСН, то величина ваших доходов не должна превышать 200 млн руб. Данный показатель ежегодно индексируется. В 2023 г. коэффициент-дефлятор равен 1,257. Таким образом, чтобы не слететь с упрощенки, в 2023 г. нужно соблюсти следующий лимит дохода: 251,4 млн руб. (200 млн руб. х 1,257).

С 2024 г. действует коэффициент-дефлятор, указанный в проекте приказа Минэкономразвития РФ от 06.10.2023. Он равен 1,329. Таким образом, величина доходов на УСН в 2024 г. не должна превышать 265,8 млн руб. (200 млн руб. х 1,329).

Если приведенный лимит будет нарушен, то вы потеряете право на применение спецрежима с того квартала, в котором произошло данное превышение.

Как организации и ИП перейти на ОСНО при утрате права на применение УСН, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к системе КонсультантПлюс, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Статья по теме: Ставки УСН в 2023-2024 годах Ставка УСН в 2023-2024 годах зависит от выбранного спецрежимником объекта налогообложения. По каким ставкам будет производиться расчет налога в 2024 году, расскажем в этом материале. ПодробнееОбратите внимание! При превышении лимита доходов (150 млн руб. х Коэффициент-дефлятор, установленный на текущий год) применяется повышенная ставка УСН. В 2023 г. этот показатель равен 188, 55 млн руб. = 150 млн руб. х 1,257 (в 2024 г. — 199,35 млн руб. = 150 млн руб. х 1,329). При расчете предельной величины дохода включите все облагаемые налогом УСН суммы, поступившие на расчётный счёт или в кассу. Если вы применяете УСН и ПСН, то при подсчете лимита включите и доходы, полученные от деятельности на ПСН (п. 4 ст. 346.13 НК РФ).

Некоторые ООО на УСН должны утвердить лимит кассы. Как это правильно сделать, см. здесь.

Среднесписочная численность сотрудников

Численность сотрудников при УСН за отчетный (налоговый) период не должна превышать 130 человек. Если данный показатель будет превышен, то вы тоже утратите право на применение УСН. Если же средняя численность превысит 100 человек, придется применять повышенную налоговую ставку УСН.

Важно! На организации потребительской кооперации, а также, на хозяйственное общество, единственным учредителем которых является потребительское общество и его союзы, ограничения по средней численности не распространяются (пп. 15 п. 3 ст 346.12 НК РФ).

Как рассчитать среднюю численность в целях применения УСН? Численность рассчитывается по формуле:

Пример:

Пример:

На предприятии в январе численность работников составила 40 человек (в феврале — 39, в марте — 42, в апреле — 45, в мае — 43, в июне — 44). Среднюю численность за полугодие можно рассчитать следующим образом: (40 + 39 + 42 + 45 +43 +44) человек / 6 месяцев = 42. Показатель не превышает установленный НК РФ лимит в 100 человек, поэтому предприятие вправе применять упрощёнку.

При подсчете численности не забудьте учесть внешних совместителей и физлиц, работающих на ГПД.

Средняя численность за месяц рассчитывается следующим образом:

Следующий показатель для права на применение УСН — это лимит стоимости основных средств. Рассмотрим его более детально.

Следующий показатель для права на применение УСН — это лимит стоимости основных средств. Рассмотрим его более детально.

Лимит стоимости основных средств

Для сохранения права на применение УСН балансовая стоимость основных средств не должна превышать 150 млн руб. Если лимит превышен в одном из отчётных периодов, право на применение спецрежима утрачивается с начала квартала, в котором произошло данное превышение.

Остаточная стоимость основных средств рассчитывается в соответствии с законодательством РФ о бухучете. В этом случае учитываются ОС, подлежащие амортизации и признаваемые амортизируемым имуществом в соответствии с гл. 25 НК РФ.

Статья по теме: Утрата права на УСН При превышении лимитов, обозначенных ст. 346.12 (346.13) НК, налогоплательщики теряют право на применение УСН. Когда это происходит, какие последствия влечет утрата права на УСН и что нужно делать? ПодробнееОбратите внимание: показатель остаточной стоимости ОС обязательно указывается в уведомлении о переходе на упрощёнку по состоянию на 1 октября. Согласно письму ФНС от 29.11.2016 №СД-4-3/22669, указанный показатель установлен именно для применения упрощёнки, а не для перехода на неё. Например, если остаточная стоимость ОС организации по состоянию на 1 октября 2023 г. составила больше 149,51 млн руб. (112,5 млн руб. х 1,329), но по состоянию на 1 января 2024 г. она не превысит 150 млн руб., то такая организация вправе применять УСН с 1 января 2024 г.

Соберем лимиты по УСН на 2022 - 2023 годы в единую таблицу.

Лимиты по УСН на 2022 - 2023 годы: таблица

|

Показатель |

Величина лимита, установленный в НК РФ |

Величина лимита с учетом коэффициента-дефлятора на 2023 год |

Величина лимита с учетом коэффициента-дефлятора на 2024 год |

|

Доход для перехода на УСН за 9 месяцев года |

112,5 млн руб. |

141,41 млн руб. |

149,51 млн.руб. |

|

Доход на право применения УСН |

200 млн руб. |

251,4 млн руб. |

265,8 млн.руб. |

|

Среднесписочная численность сотрудников |

130 человек |

- |

- |

|

Остаточная стоимость основных средств |

150 млн руб. |

- |

- |

Итоги

Для применения упрощёнки нужно соблюдать 3 ограничения: по количеству сотрудников (их должно быть не более 130 человек), размеру доходов за отчетный, налоговый период по УСН (не более 251,4 млн руб. в 2023 г. и 265,8 млн.руб. в 2024 г.), остаточной стоимости ОС (не выше 150 млн руб.). Для перехода на упрощёнку с 2024 г. величина дохода за первые девять месяцев 2023 г. не должна превышать 149,51 млн руб. (для юрлиц).