Что такое фиксированные авансовые платежи

Иностранные работники, осуществляющие деятельность в России на основании патента, уплачивают фиксированые авансовые платежи по НДФЛ. Размер и особенности их уплаты прописаны в ст. 227.1 НК РФ.

Базовое значение ежемесячного платежа составляет 1200 руб. Этот показатель корректируется на:

-

единый для всех субъектов РФ коэффициент-дефлятор, фиксируемый приказами Минэкономразвития на каждый год;

-

региональный коэффициент.

При уплате фиксированных сумм налога за патент иностранцы могут воспользоваться возможностью уменьшить размер удерживаемого НДФЛ по месту работы. Для этого надо обратиться с заявлением к работодателю, приложив к ходатайству копии платежных документов (чтобы удостоверить сумму фактически проведенных платежей). Наниматель, обратившись с соответствующим заявлением и документами в налоговую о подтверждении возможности зачета (его форма утв. Приказом от 13.11.2015 г. № ММВ-7-11/512), получает уведомление из ФНС, подтверждающее наличие права на проведение корректировки налоговых обязательств по конкретному сотруднику-иностранцу.

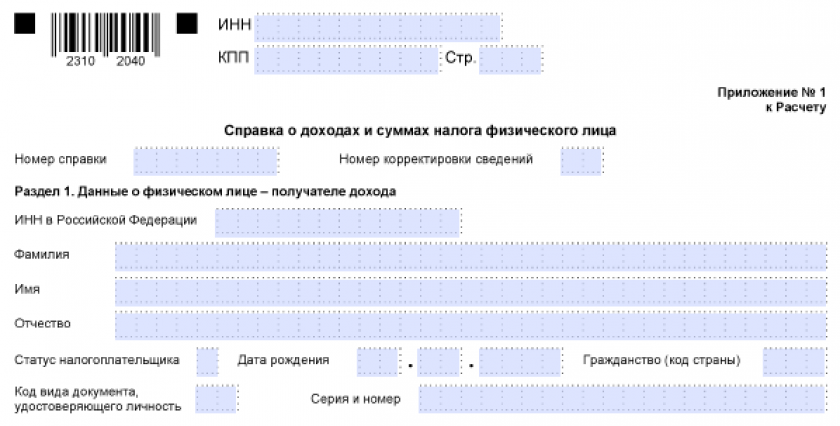

Бланк по теме: Справка о доходах и суммах НДФЛ (бывшая форма 2-НДФЛ) в 2024 году

Справка о доходах и суммах НДФЛ (бывшая форма 2-НДФЛ) в 2024 году

Как отразить фиксированные авансы в справке для ИФНС

Напомнаем, что отдельной формы 2-НДФЛ больше не существует. Она вошла в состав расчета 6-НДФЛ в виде Приложения №1. Справки подаются только по итогам года — в годовом расчете 6-НДФЛ, не позднее 25 февраля следующего года. В 2023 году применяется форма 6-НДФЛ, утв. приказом ФНС от 15.10.2020 № ЕД-7-11/753@ (в редакции приказа ФНС от 29.09.2022 № ЕД-7-11/881).

При заполнении справок по доходам иностранных граждан, работающим у российских работодателей, будут проявляться отличия от справок по доходам граждан РФ:

-

статус налогоплательщика — для иностранцев, которые трудоустроены по патенту, действует код «6»;

-

код страны гражданства;

-

у иностранца может не быть отчества, а его ФИО допустимо указывать латиницей;

- у иностранц может не быть ИНН российского образца;

-

документом, удостоверяющим личность работника, может быть паспорт иностранного гражданина (код «10»);

-

сумма удержанного и уплаченного в бюджет налога будет отличаться от расчетной за счет ее корректировки на авансовые платежи, произведенные иностранцем самостоятельно при оплате патента.

Фиксированные авансовые платежи в справке 2-НДФЛ, подаваемой в налоговый орган будут выделены в разделе 2. Платежи за патент вводятся одной суммой, учтенной нанимателем в совокупности за показываемый период.

Пример заполнения справки для ИФНС

На предприятии в Республике Крым работает гражданин Китая. Он оплатил стоимость патента на работу за 12 месяцев. Его ежемесячный заработок составляет 35 800 руб. В июле доход состоял из отпускных, начисленных в сумме 33 650 руб. НДФЛ с доходов иностранного работника удерживается по ставке 13% (п. 3 ст. 224 НК РФ) с учетом стандартного вычета на двоих детей, предоставляемого ему как налоговому резиденту (право на эту льготу сохранялось в январе-сентябре, после чего был превышен лимит доходов). При оформлении справки 2-НДФЛ, сумма фиксированных авансовых платежей и размер итоговых налоговых обязательств перед бюджетом отражаются следующим образом:

-

общие доходы фиксируются по сведениям, отраженным в Приложении к справке, и составляют 427 450 руб.;

-

налоговая база отражается за минусом «детских» вычетов — 402 250 руб. (427 450 – 1 400 х 9 мес. х 2);

-

исчисленный годовой налог равен 52 293 руб. (402 250 х 13%);

-

платежи за патент показываются в подтвержденной документально сумме 38 700 руб. (размер ежемесячного платежа в Крыму 3 225 руб. х 12 мес.);

-

удержанный и перечисленный налог отражается с учетом корректировки на фиксированные авансовые платежи — 13 593 руб. (52 293 – 38 700).

Уведомление, полученное работодателем от налоговиков, которым дано разрешение на зачет патентных платежей иностранного гражданина при налогообложении зарплаты, отражается в разделе 3 (код уведомления – «3», дата и номер документа, шифр налогового органа, которым оформлено уведомление).

Скачать образец заполнения справки о доходах с фиксированными платежами для ИФНС

Как отразить фиксированные авансы в справке для сотрудника

Справка о доходах для сотрудника оформляется на бланке, утв. приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

Сведения о том, что получателем дохода является иностранец, вводятся в раздел 2. Это проявляется в кодах по статусу налогоплательщика, гражданству и удостоверяющему документу. В разделах 3 и 4 информация по доходным начислениям и вычетам на детей вводится в обычном порядке.

Сумма фиксированных платежей по патенту обозначается только в разделе 5. Она отражается отдельной строкой, на ее величину уменьшается исчисленный НДФЛ. Реквизиты уведомления, полученного работодателем от ФНС на корректировку подоходного налога, в справке для сотрудника указывать не надо.

Скачать образец заполнения справки о доходах с фиксированными платежами для сотрудника

Итоги

Фиксированные авансовые платежи по НДФЛ, уплаченные работникам-иностранцем в рамках патента, уменьшают налоговую базу, исчисленную работодателем. В справке о доходах для ИФНС и для сотрудника в обязательном порядке отражается сумма уплаченных авансов по НДФЛ.